.png)

.png)

みずほ証券の「ファンドラップ」とは

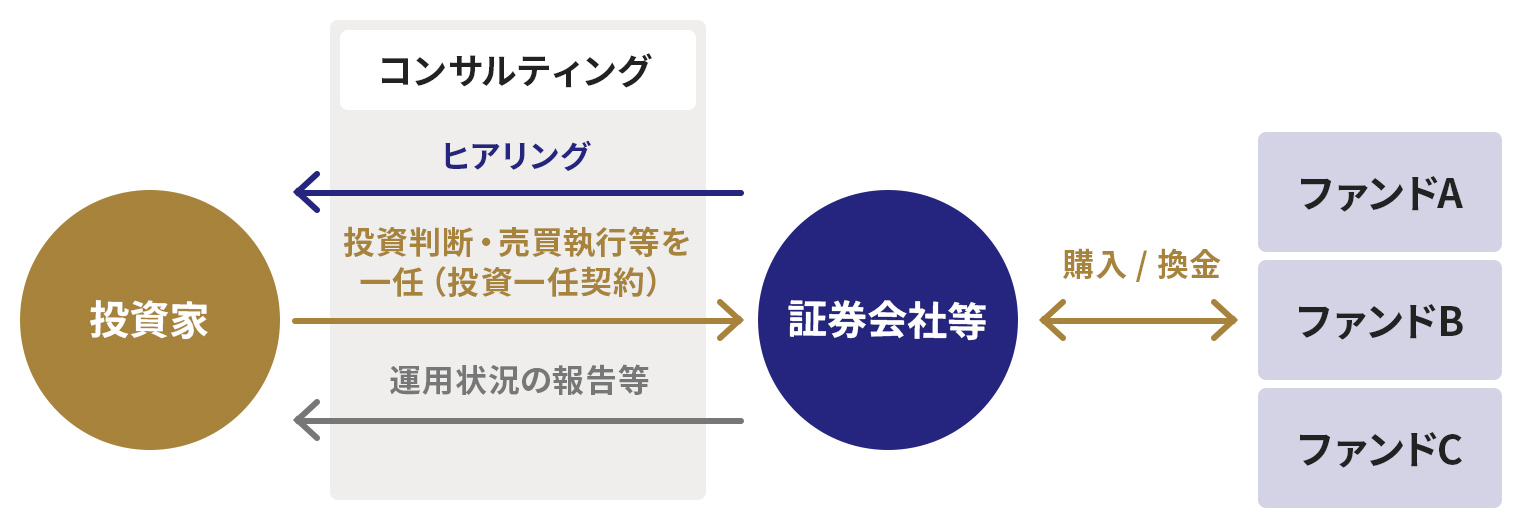

みずほ証券の「ファンドラップ」は、お客さまと当社との間で投資一任契約を締結し、資産の運用や管理をお任せいただくサービスです。お客さまご自身で売買の判断をする通常の投資信託と異なり、ファンドラップでは当社がお客さまに代わって複数の投資信託を用いて運用します。

作中の佐藤さんのように「退職金の運用方法が分からない」と悩まれているシニア世代から、「忙しくて資産運用に時間を割けない」というビジネスパーソン、「知識ある専門家に任せたい」という投資ビギナーまで、幅広い層でファンドラップの需要は拡大しています。実際に国内金融市場におけるファンドラップ契約件数・口座残高は年々増加しており、今後は日本の資産運用において、より重要な位置づけになることが予想されます。

一般的にファンドラップを契約して運用する場合と、自分で複数の投資信託を購入する場合では、以下のような違いがあります。

- 金融機関・サービスによって、投資する投資信託や付帯サービス、コストは異なります。

みずほ証券のファンドラップは、お客さま一人ひとりのゴール達成に向け、組織で寄り添う“伴走力”が強みの一つです。資産運用にゴールを設定するという考え方のもと、お客さまそれぞれのゴールに応じて複数の運用コースをご契約いただけます。また、ご契約者さま(お客さま)がお亡くなりになった際に、ファンドラップの運用財産を換金し、あらかじめ指定された

受贈者さまの当社証券総合口座に入金する

「相続時受取人指定特約」を無料で付帯させることもできます。

そんなみずほ証券のファンドラップに興味津々の佐藤さん。金山さんからのアドバイスを受けて、さっそく店頭を訪れたようです。

ファンドラップなら、自分に合ったポートフォリオで、効率的な分散投資が行えます

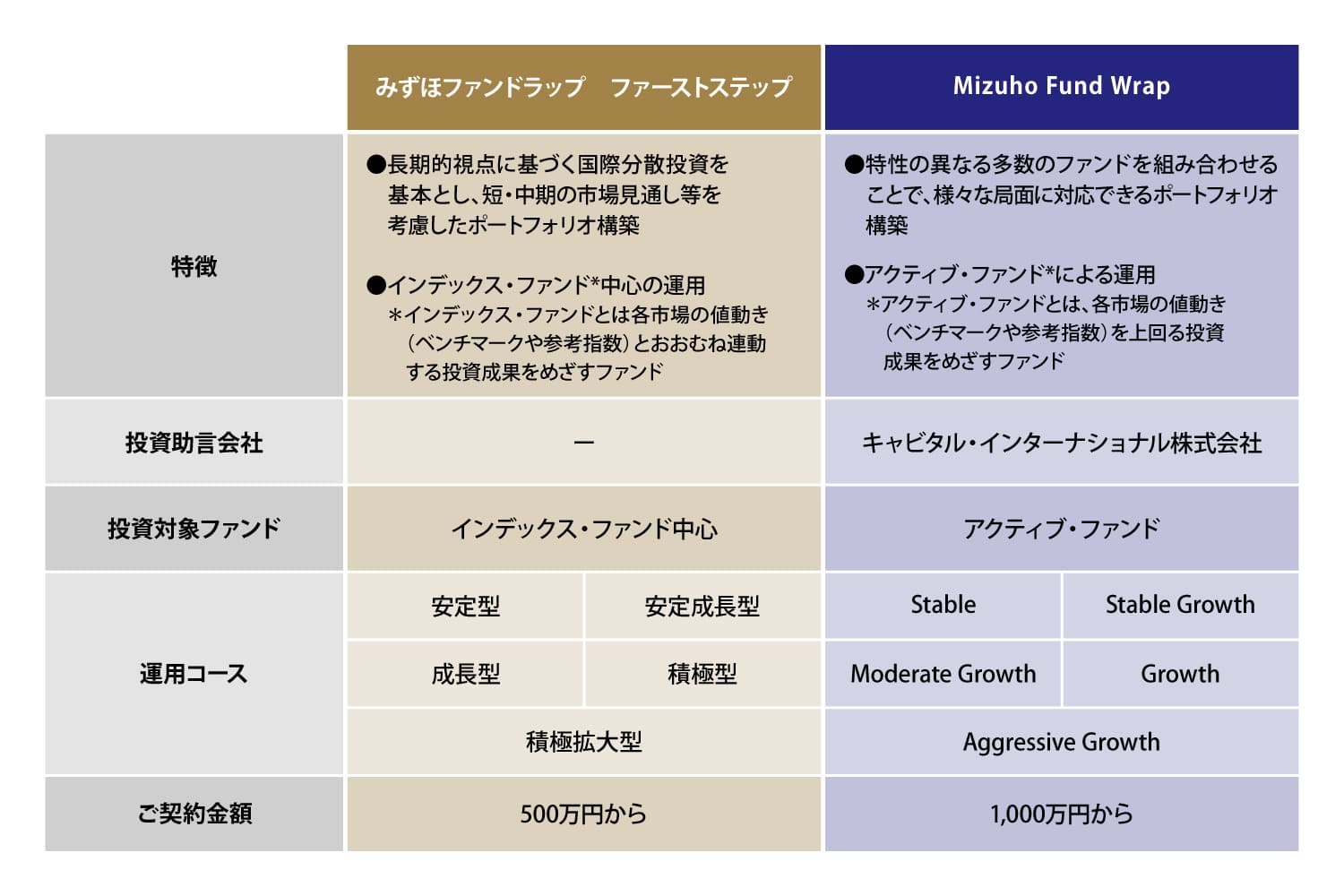

みずほ証券のファンドラップには、

「みずほファンドラップ ファーストステップ」と

「Mizuho Fund Wrap」の2種類があり、それぞれに、期待リターンと推定リスクが異なる5つの運用コースが用意されています。

債券比率が高く、株式比率が低い運用コースや、

株式比率が高く、債券比率が低い運用コースなど、資産運用のゴールやお客さまのリスク許容度によって、自身の運用方針に合ったものを選択することができます。なお、

「みずほファンドラップ ファーストステップ」は500万円から、「Mizuho Fund Wrap」は1,000万円から契約ができます。それぞれの特徴は以下の通りです。

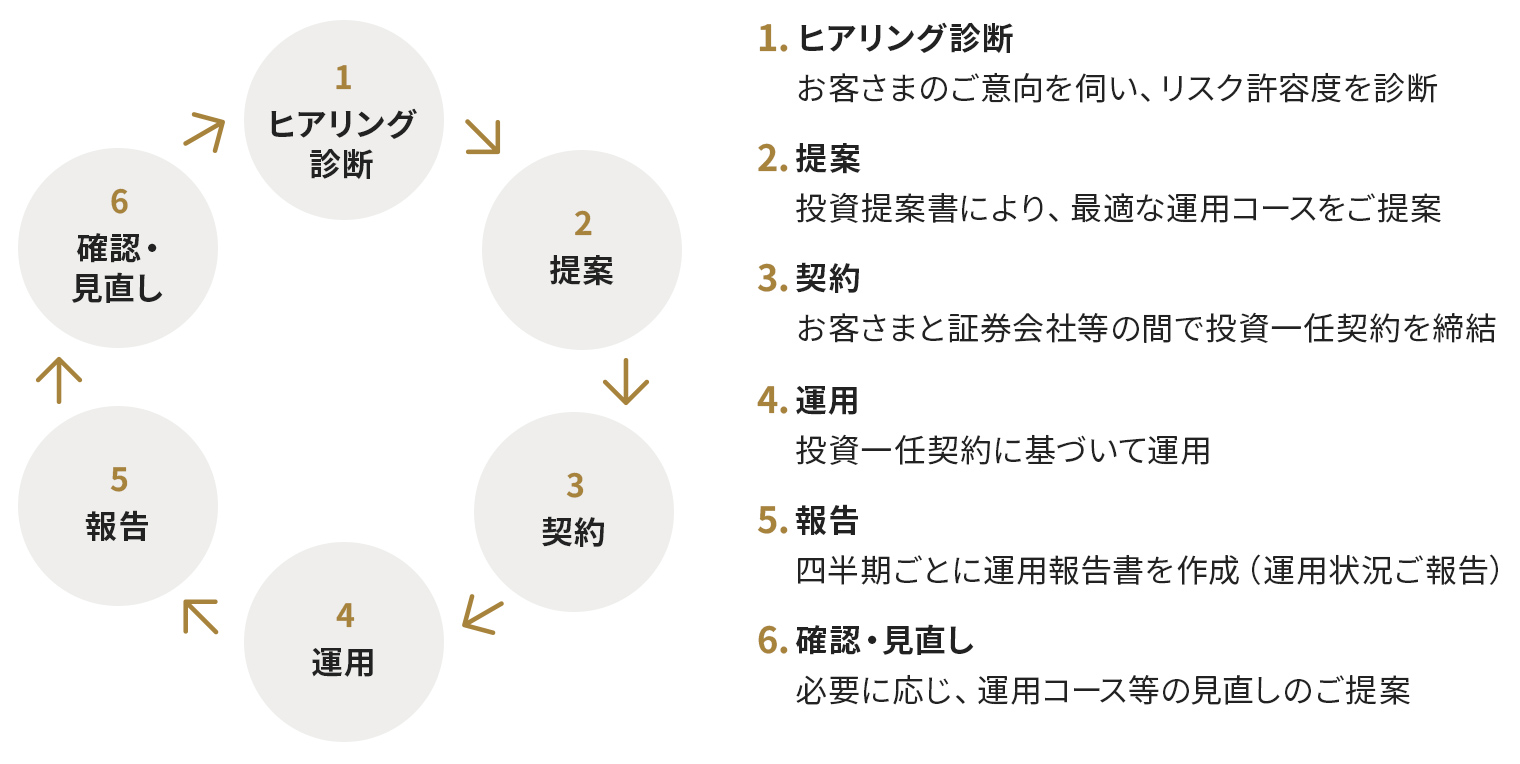

ファンドラップサービスの流れ

ファンドラップは、お客さまにふさわしい運用をご提案するための

ヒアリングから、複数の投資信託による

運用、そして、

継続的なコンサルティングの提供を包括した資産運用サービスとして、「お客さまのゴール達成をめざした資産の成長」をサポートします。

ゴール達成に向けた道筋を作るうえで、大きなカギとなるのが

最適な運用をご提案するための「ヒアリングシート」です。担当者は、お客さまのゴール達成の優先度や資金用途、運用期間、リスク許容度などをお聞きしたうえで、緻密なやりとりを重ねて最適なコースをご提案します。契約後は、ゴールの達成状況や将来のシミュレーションを表示できる「ゴールベース・コンサルティングレポート」なども活用しながら、ゴールまでの道のり(過程)を可視化し、お客さまの運用状況を明確に把握していきます。また、途中で運用コースを変更した場合にも、独自ツールを駆使してゴール達成確率の変化までシミュレーションできます。

継続的かつ細やかなコンサルティングの提供を包括した資産運用サービスとして、長きにわたって「お客さまのゴール達成をめざした資産の成長」をサポートします。

.png)

資産運用の不安や将来のゴールなど、担当者とじっくり話をしたことにより、無事に自分に合う“ファンドラップ”と出会った佐藤さん。契約後の継続的なコンサルティングや、次世代に想いを届ける「相続時受取人指定特約」などによって、セカンドライフに向けて明るい未来への道筋が見えてきたようですね。

ご負担いただく費用(手数料等)

リスク

ご契約にあたっては、契約締結前交付書面等をよくお読みください。