資産運用とは

資産運用とは、自分の持っているお金(資産)を活用し、さまざまな方法で効率的に資産を増やすことです。住宅取得や子どもの教育、老後など、人生には多くのお金が必要です。また、突然の病気や不慮の事故など、想定外の支出が生じることもあるでしょう。早い段階で将来を見据えた貯蓄・運用計画を立て、必要な資金を準備していくことが大切です。

預貯金と投資の2つに分けられる

資産運用は、お金を貯めることを重視する「預貯金」と、増やすことを重視する「投資」の2つに分けられます。

預貯金は、基本的に自由に引き出すことができるお金です。日常の生活費など、すぐに必要になる可能性があるお金は、預貯金として持っておく必要があります。投資では、株式や投資信託等の値上がり益や配当金などが期待できますが、一般的に換金に日数がかかります。教育費や老後の生活費など、将来必要になるお金の準備には、投資を活用すると良いでしょう。

なぜ、資産運用を始める人が増えているの?

人生100年時代に入り、ライフスタイルは多様化しています。また、2024年には新NISAが始まり、話題を集めています。資産運用をしている人は、どのような理由で資産運用を始めたのでしょうか。

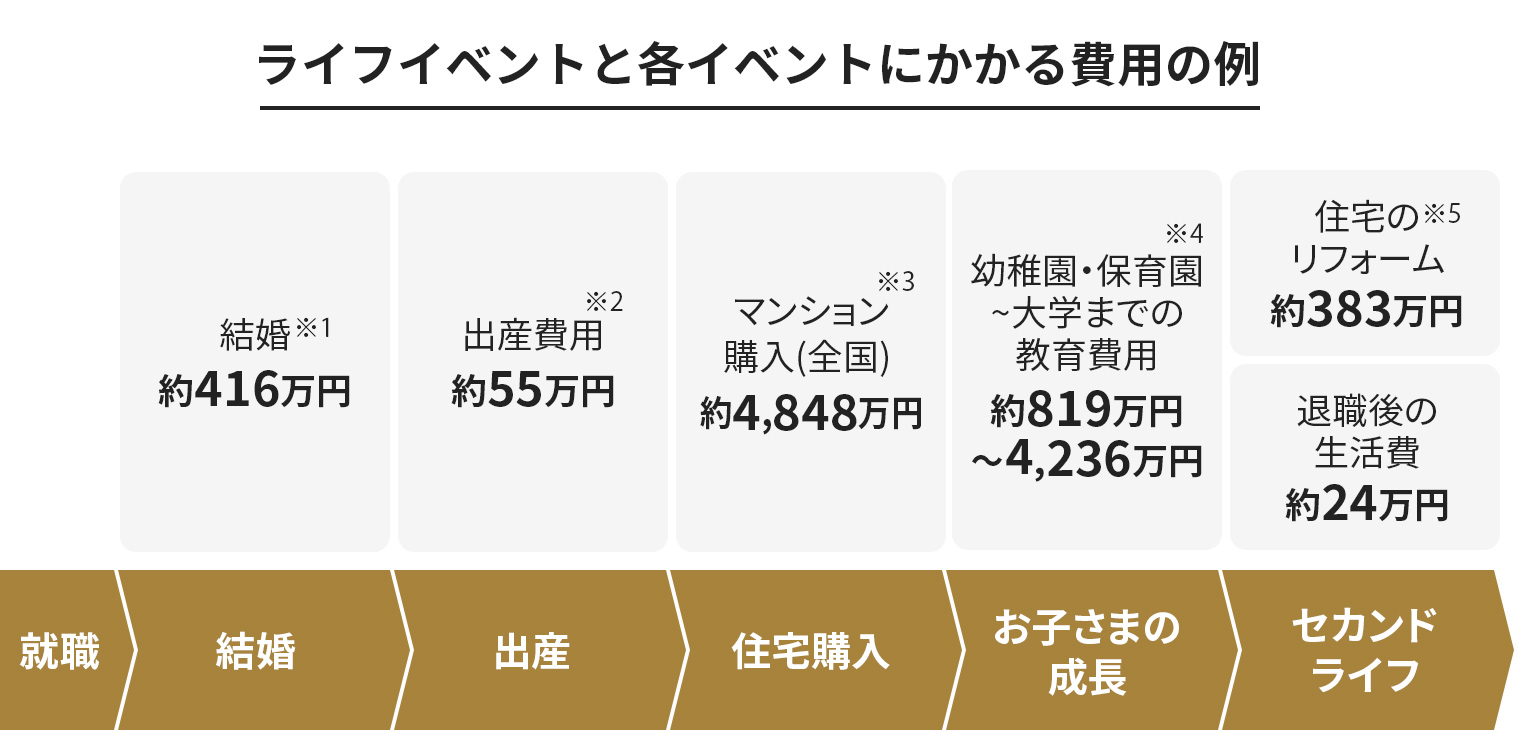

1.ライフイベントに備える

ライフイベントとは、就職・結婚・住宅購入など、多くの人が人生で経験するさまざまな出来事です。ライフイベントにはまとまったお金が必要なものが多く、特に「教育資金」「住宅資金」「老後資金」の3つは「人生の3大資金」と呼ばれています。

※1 ゼクシィ 結婚トレンド調査2023調べ

※1 ゼクシィ 結婚トレンド調査2023調べ

※2 厚生労働省 第167回社会保障審議会医療保険部会資料「出産費用の見える化等について」

※3 住宅金融支援機構「2022年度フラット35利用者調査」

※4 文部科学省 令和3年度子供の学習費調査/私立大学等の令和3年度入学者に係る学生納付金等調査結果について

※5 株式会社ハルメクホールディングス 生きかた上手研究所調べ

※6 総務省「家計調査年報(家計収支編)2022年」65歳以上夫婦のみの無職世帯

ライフイベントでまとまったお金が必要になることも、資産運用を始めるきっかけの一つといえるでしょう。

2.低金利でお金を増やすのが難しい

日本では低金利が長く続いており、預貯金だけでお金を増やすのは難しいことも資産運用を始める人が増えている理由の一つです。例えば、定期預金の金利が0.01%の場合、1,000万円を1年間預けたときの利息はわずか1,000円です(税金を考慮していない)。

ご自身の生涯年収と長い人生におけるライフプランや支出のバランスを考え、足りない部分を補完するには、ただ銀行口座にお金を預けておくだけではなく、投資でお金を増やすことも考える必要があるでしょう。

3.インフレが進行すると相対的にお金の価値が下がる

商品やサービスの価格が上がり、お金の価値が相対的に下がる「インフレ」への対策も資産運用のきっかけといえます。

例えば、インフレが進み、1本150円のジュースが300円になると、1,500円で買える本数は10本から5本に減ってしまいます。同じ金額で買える量が少なくなっているのは、物価が上がったことで相対的にお金の価値が下がっているからです。

商品やサービスの価格が下がり、相対的にお金の価値が上がる「デフレ」が続いていた日本でも、ここ数年、インフレ傾向が強まっています。インフレ時は預貯金だけに頼っていると、資産の価値が下がってしまうので、株式や投資信託などの金融商品に分散投資するのが有効とされています。

資産運用を始める前に知っておきたいポイント

それでは、資産運用を始める前に知っておきたいポイントを解説します。

自分にあった運用方法を選ぶ

資産運用は、投資先によって特徴やリスクが異なります。投資するお金や運用期間、どの程度のリスクを許容できるかなどによって最適と考えられる資産運用方法は変わってくるため、自分に合った金融商品を選択することが重要です。

例えば、ある程度のリスクを許容できるなら株式や投資信託が、安全性を重視したいなら債券や保険が向いているかもしれません。自分で運用方法を選ぶのが難しい場合は、証券会社の窓口などで専門家に相談するのも良いでしょう。

手元のお金を3つに色分けする

資産運用を始めるときは、まず、投資にいくら回せるのかを考える必要があります。急な出費に備えるお金を確保したうえで、手元のお金を次の3つに分類してみましょう。

- 毎日の生活に必要なお金

- 使う目的や時期が明確なお金

- 当面使う予定がないお金

当面使う予定のないお金が、投資に回せるお金です。将来のためにも、ある程度のリスクをとって運用することを検討してみましょう。

リスクとリターンを理解する

リスクは、一般的に「損をする・危ない」という意味で使われますが、資産運用では「不確実なこと・値動きの振れ幅」を指します。リスクの小さい金融商品は値動きの幅が小さく、リスクの大きい商品は値動きの幅が大きいことを意味します。一方、リターンは、運用で得られる収益のことです。

リスクとリターンは表裏一体の関係にあります。預貯金のようにリスクの小さい商品に、大きなリターンは期待できません。他方、株式は大きなリターンが期待できる反面、大きな損失が生じる可能性があります。資産運用では、リスクとリターンの関係を十分に理解したうえで、自分の投資方針やリスク許容度にあった投資先を選ぶことが大切です。

分散投資のメリットを知る

分散投資とは、投資先を一つだけにしないで、複数の商品や銘柄に分散して投資することです。投資先を一つに集中させると、その投資先の値動きだけで運用資産全体が影響を受けてしまいます。大切なお金を守るには、分散投資でリスクをできるだけ抑えることが重要です。

株式、債券、不動産など、投資対象となる金融商品や資産はそれぞれリスク特性が異なります。複数の商品・銘柄などを組み合わせることで、それぞれのマイナスをカバーし合うことが期待できます。金融商品や資産の種類だけでなく、さまざまな国や地域に分散することも効果的と考えられます。

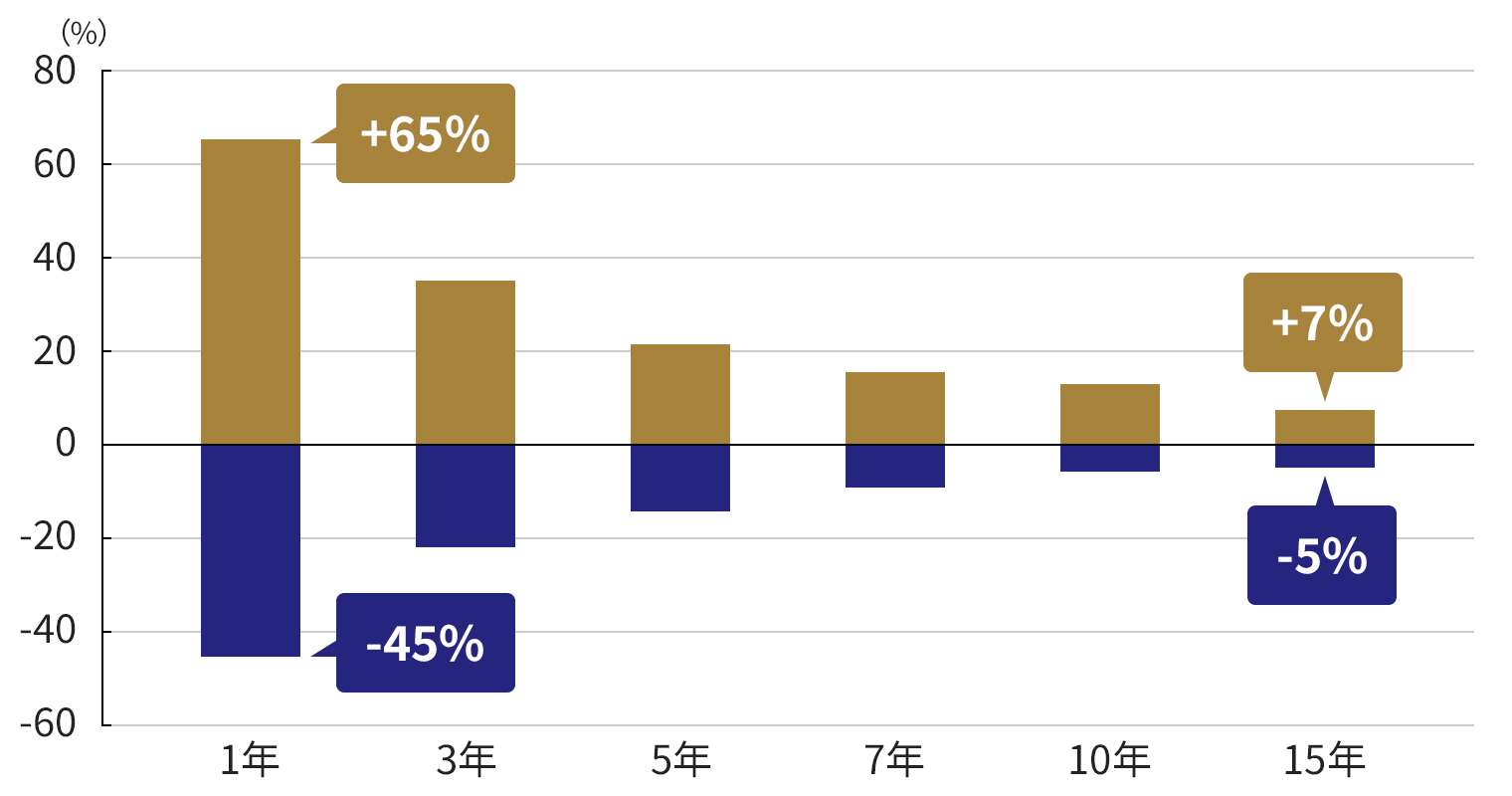

長期運用を心掛ける

資産運用では、短期間で売買せず、長期にわたって金融商品を持ち続けることもポイントです。長期に投資することで、投資の平均収益率は安定していきます。

■保有期間別の年平均収益率

※TOPIX(東証株価指数)配当込み指数 年平均収益率

期間:1990年1月末〜2023年1月末

出所:ブルームバーグのデータを基にみずほ証券作成

- 上記のデータ・分析等は過去の一定期間の実績に基づくものであり、将来の投資成果および市場環境の変動などを保証もしくは予想するものではありません。

また、運用で得られた配当金や分配金を元本に加えて運用することで、「複利効果」が期待できます。長く運用するほど複利効果が強まるため、できるだけ早く資産運用を始めることもポイントです。

資産運用は、短期の値動きに一喜一憂せず、長期的な視点で取り組みましょう。

主な投資商品

ここでは、資産運用における主な金融商品の種類と、それぞれの特徴やリスクなどを説明します。商品によって特徴やリスクが異なるため、自分にあった金融商品を探してみましょう。

株式

株式は、企業が事業資金を調達するために発行するもので、証券取引所に上場している企業の株式は、証券会社を通じて購入できます。

株式の最大の魅力は、値上がり益が期待できることです。株式を購入し、その株式が値上がりしたあとに売却すれば、買い値と売り値の差額が利益になります。銘柄によっては、配当金や株主優待を受け取ることもできます。

一方、株式投資にはリスクがあり、リスクを理解したうえで投資する必要があります。例えば、株価は値上がりするだけでなく、値下がりすることもあります。また、業績悪化などを理由に減配や無配になることもあります。また、会社が破綻した場合には、投資資金を回収できないこともあります。株式投資では、投資する銘柄(企業)の選択や、売買を判断するために、投資情報を収集することが重要です。

米国株式などの外国株式に投資することもできますが、外国株式への投資にあたっては、為替相場の影響を受ける点にも留意が必要です。

債券

債券は、国や地方公共団体、企業がお金を借りるときに発行します。一般的には、あらかじめ定められた利率で利子が支払われ、償還時には元本が戻ってくるため、株式と比べてリスクが低い金融商品と言われています(ただし、債券の種類や発行体の信用度などによってリスクは異なります。仕組債のようにリスクの高い商品もあります)。

一方で、発行体の財務内容が悪化して、利金や元本が支払われなくなるリスクや、外国債券の場合は、為替相場の影響を直接受ける点には留意が必要です。また、償還前に途中売却する場合、投資元本を割り込むことがあります。

投資信託

投資信託は、投資家から集めた資金を一つにまとめ、運用の専門家(運用会社)が投資方針に基づいて運用する商品です(投資信託のことを「ファンド」ともいいます)。投資対象は株式や債券、不動産(リート)、コモディティ(商品)、またそれらを組み合わせたバランス型と呼ばれるものまでさまざまです。投資信託の運用で得られた利益は、投資家それぞれの保有口数に応じて分配されます。

投資信託は少額から購入可能で、まとまったお金を用意しなくても投資を始めることができます。また、原則として分散投資を行う仕組みのため、リスクの低減につながることも魅力です。

一方で、投資対象である株式や債券などの価格変動や為替の変動により、基準価額が下落するリスクがあります。

ファンドラップ

ファンドラップは、お客さまが証券会社と投資一任契約を結び、お客さまのご意向やリスク許容度に合わせて、証券会社が複数のファンドを組み合わせて配分、運用から管理まで行うサービスです。定期的に運用状況が報告され、必要に応じて運用コースの見直しなどの提案を受けることができます。

投資信託などで運用されるため、株式や債券などの価格変動や為替相場の変動により基準価額が下落するリスクがあります。また、投資一任契約に対する報酬が毎年継続してかかります。

保険

保険の中には、貯蓄性が高く、将来のためにお金を準備することに適した商品もあります。代表的なものは「年金保険」と「終身保険」です。

年金保険は、支払った保険料を将来に年金として受け取ることができる保険です。公的年金だけでは不足しがちな老後資金を補うことができます。また、終身保険は、一生涯の死亡保障を得られる保険です。被保険者が死亡した場合に遺族が死亡保険金を受け取ることができます。

年金保険と終身保険は、どちらも変額タイプと定額タイプがあります。

- 変額タイプ:保険料を投資信託などで運用し、将来の受取金額が運用実績に応じて変動する保険

- 定額タイプ:将来の受取金額があらかじめ決められている保険

資産運用をする際に利用したい制度

資産運用に関する税制優遇制度に「NISA(ニーサ)」と「iDeCo(イデコ)」があります。これらの制度を活用することも資産運用のポイントといえるでしょう。まずはそれぞれの制度の特徴とメリットを紹介します。

NISA(ニーサ)

NISAとは、一定額の投資で得た利益(譲渡益や配当金など)が非課税になる制度です。通常、株式や投資信託の取引で利益が出ると原則として所得税や住民税が課税されますが、NISA口座内で得た利益には課税されません。

NISAは2024年から制度が新しくなりました。非課税で保有できる期間に制限がなくなり、1年間に投資できる金額も引き上げられました。資産運用をするなら、ぜひ活用したい制度といえるでしょう。

iDeCo(イデコ)

iDeCo(個人型確定拠出年金)とは、公的年金に追加して給付を受けられる私的年金制度です。預貯金や保険、投資信託などから運用商品を自分で選択することができ、運用成果によって将来の受取年金額が変わります。

iDeCoの掛金は所得控除の対象で、所得税や住民税を軽減することができます。NISAと同じく、運用益が非課税になる点もメリットです。ただし、iDeCoは老後資金の準備を目的とした制度であるため、原則として60歳まで掛金を引き出せない点には注意しましょう。