債券とは

はじめに、債券の仕組みや関連用語、種類を説明します。

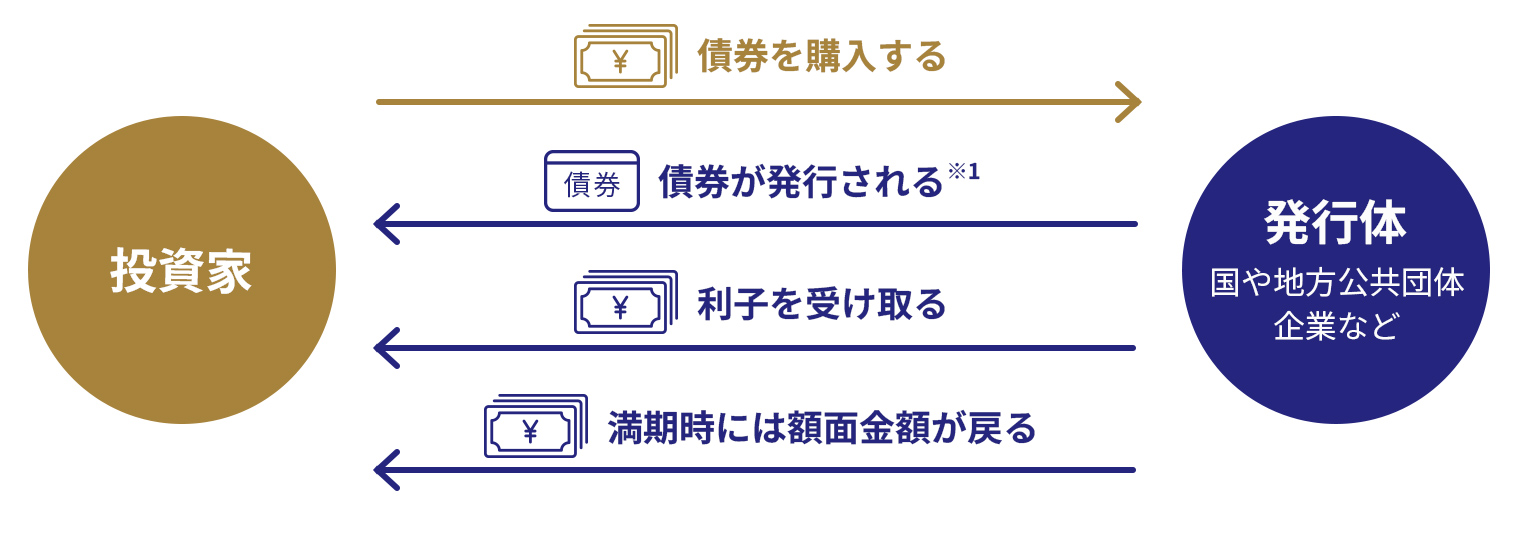

債券の仕組み

債券の発行は、国や地方公共団体、企業などの「発行体」の資金調達手段の一つです。

債券を保有する投資家は、定期的に利子を受け取り、償還日に所有する額面金額を受け取ることができます。

※1 実際の債券は電子化されています。

※1 実際の債券は電子化されています。

※上記は一般的な利付債券場合です。

債券の関連用語

債券には、「額面金額」「発行価格」「償還日(満期日)」などの関連用語がありますので、それぞれの意味を理解しておきましょう。

額面金額

債券の最低購入単位となる金額で、債券が償還を迎えたときに受け取れる金額です。

発行価格

新しく債券が発行される際の価格のことで、「額面金額100円当たり」の価格で提示されます。発行価格が100円の場合をパー発行、100円未満の場合をアンダーパー発行、100円より高い場合をオーバーパー発行といいます。

例)額面金額が「100,000円」、発行価格が「額面金額100円当たり99円」のアンダーパーの債券を100,000円分購入する場合

購入額:100,000円(額面金額)÷100円×99円=99,000円

償還日(満期日)

投資家へ償還金が支払われる日のことです。

利払日

利子が支払われる日のことです。

利率

額面金額に対して1年間に支払われる利子の割合のことで、「クーポン」とも言われます。例えば、額面金額が100万円で、利率が1%の債券は、1年間で1万円の利子が支払われます。(別途課税されます)

利回り

投資元本に対する収益の割合のことで、債券投資においての収益は、受け取れる利子に加えて償還差益(または償還差損)または売却損益を合計したものです。

債券の種類

発行市場(国や地域)による分類

債券は、発行市場などによって、「国内債券」と「外国債券」に分類されます。

国内債券は、日本国内で発行された債券を指します。国内債のうち、国や地方公共団体などが発行する債券を「公共債」、企業が発行する債券を「民間債」と言うこともあります。公共債には、国債、政府保証債、地方債などがあり、民間債には、社債(事業債)などがあります。

外国債券は、発行体、発行市場、発行通貨のいずれかが国外の債券のことを指します。円貨建て、外貨建ての債券などがあります。

国内債券

外国債券

利子の有無による分類

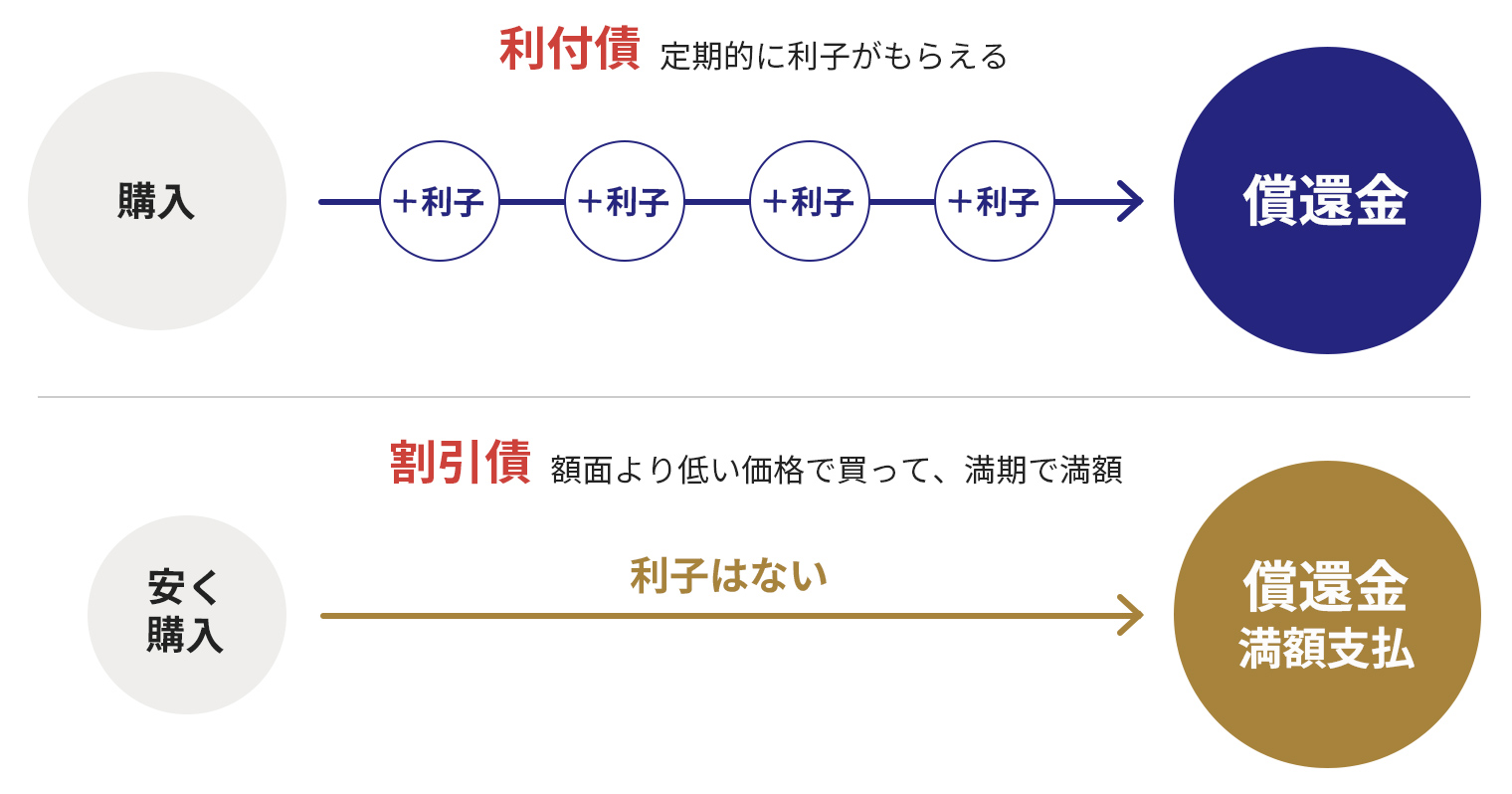

債券の保有期間中、定期的に利子が支払われる債券を「利付債(りつきさい)」と言います。利付債のうち、利率があらかじめ決められている債券を「固定利付債」、市場の金利水準などによって定期的に利率が見直される債券を「変動利付債」と言います。

また、額面より低い価格で発行され、期間中の利子がなく、額面金額で償還される債券を「割引債(わりびきさい)」と言います。

債券投資とは

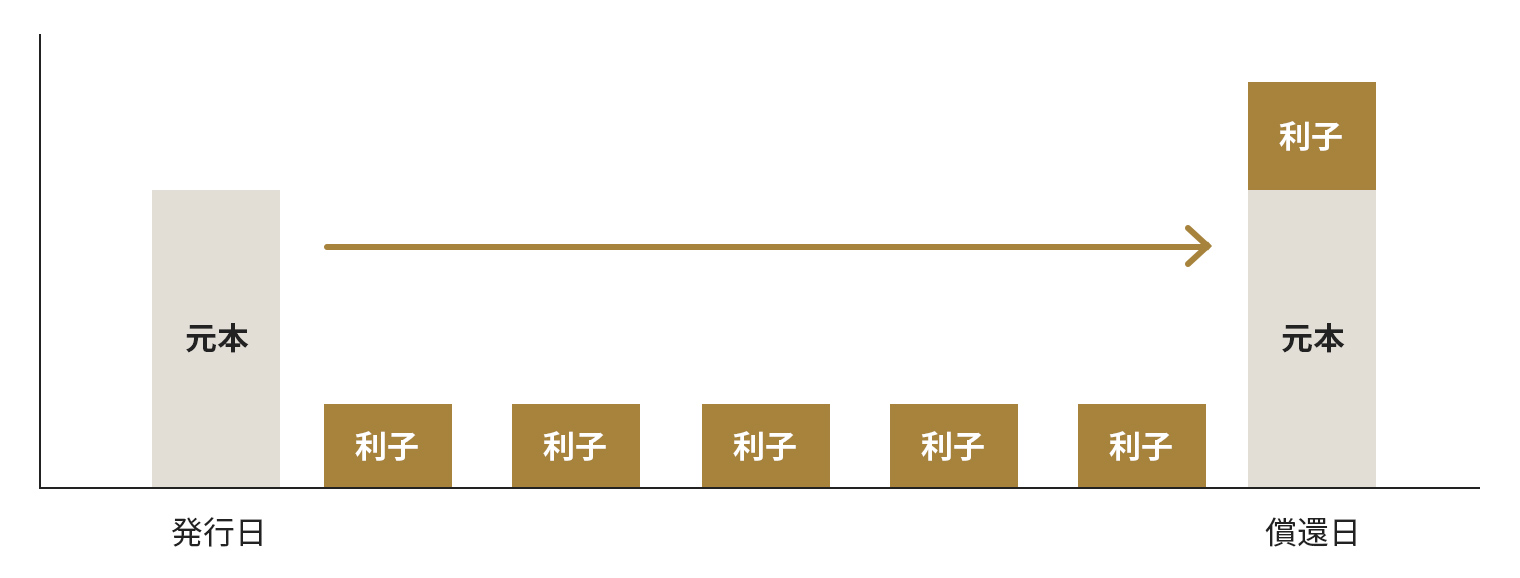

利付債の場合、保有期間中は、発行時に決められた利率または期中に見直された利率に応じて利子を受け取ることができます。割引債の場合、利子は受け取ることができませんが、発行価格と償還価格の差が利益となります。

債券は市場価格で途中売却もでき、購入時の価格より高い価格で売却できれば利益が、購入時の価格より低い価格で売却すると損失が発生します。

債券の「格付け」とは?

格付けとは、発行体の債務支払能力や債券の信用力を民間の格付会社(S&P、ムーディーズ、フィッチ、JCR、R&Iなど)が評価して、符号(AAA「トリプルA」、B「シングルB」など)で表したものです。格付会社によっては、+(プラス)や-(マイナス)を付加することがあります。一般的に、格付会社から付与されるトリプルB格(S&P、フィッチ、JCR、R&IならBBB、ムーディーズならBaa)以上の格付けの債券は「投資適格債」、ダブルB格(S&P、フィッチ、JCR、R&IならBB、ムーディーズならBa)以下の格付けの債券は「投機的格付債」や「ハイ・イールド債」と呼ばれます。ただし、「投資適格債」は、発行体が経営破綻する可能性がないことを保証するものではなく、格付けとはあくまで「信用力の相対的な位置づけ」を示すものであり、格付会社の意見です。したがって、同じ債券であっても格付会社により評価が異なることがあります。

格付けが高い(AAAに近い)ほど信用力が高く、低いほど信用力が低いとされます。一般的に、この信用力に応じて、債券の利率や利回りが異なり、信用力が高いほど、利率や利回りは低く、信用力が低いほど、利率や利回りは高くなります。

定期預金とは何が違うの?

定期預金は、預入期間に応じて利子を受け取ります。元本は、預け入れる金融機関により保証されていて(外貨預金を除きます)、途中解約した場合も戻ってきます。

債券も、保有期間中には利子を受け取り、利率は定期預金よりも一般的に高い傾向にあります。一方で、市場金利の変化や発行体の信用状況等によって債券価格が変動するため、途中売却した場合は、価格の下落によって損失が発生するリスクがあります。

販売会社の口座が必要

国債は、証券会社のほか銀行などの金融機関や郵便局で購入できます。一方、社債や外国債券等は主に証券会社で購入します。いずれも、債券を購入するための口座開設が必要です。

債券投資の魅力とリスク

債券投資には、主に次のような魅力・リスクがあります。

債券投資の魅力

定期的に利子を受け取れる(利付債の場合)

利付債の場合は、償還日(満期日)まで一定の金利分の利子を支払うことが発行体によって約束されています。固定利付債は、購入の際にあらかじめ支払われる利子が決められており、償還日(満期日)まで保有した場合の収益額が決まっています。債券の利率は、目論見書や販売用資料(リーフレット)、販売会社のウェブサイトなどで確認できます。

償還日(満期日)に元本が返済される

債券投資では、発行体が債務不履行(デフォルト)にならない限り、償還日(満期日)に元本が返済されます。

償還日(満期日)前でも、市場で途中売却できる

債券は、原則として償還日(満期日)を待たずに売却できます。市場環境が著しく悪化している場合や、信用リスクが顕在化している場合には、流動性(換金性)が低くなり、売買できないこともあります。

債券投資の主なリスク

途中で売却する場合、売却損が発生する、または売却できないことがある

債券は償還日(満期日)まで保有しなくても原則として途中売却が可能ですが、そのときの市場価格での売却になるため、債券価格が下落していると損失が発生します。また、流通量や信用リスクなどによって、買い手がつかず売却できない場合があります。

発行体が債務不履行(デフォルト)になる可能性がある

発行体が債務不履行(デフォルト)になった場合、発行体による利子・償還金の支払遅延・減額・不払いが生じる可能性があります。

外国債券の場合、為替変動リスクやカントリーリスクがある

外貨で受け取った利子や償還金などを円に換算する場合、為替レートの変動により為替差損が生じることがあります(為替変動リスク)。また、発行体の所在する国・地域の政治・経済環境により債券価格が変動する場合があります(カントリーリスク)。

債券価格が変動するのはなぜ?

債券は、日々価格が変動します。変動要因はさまざまですが、ここでは主な要因について説明します。

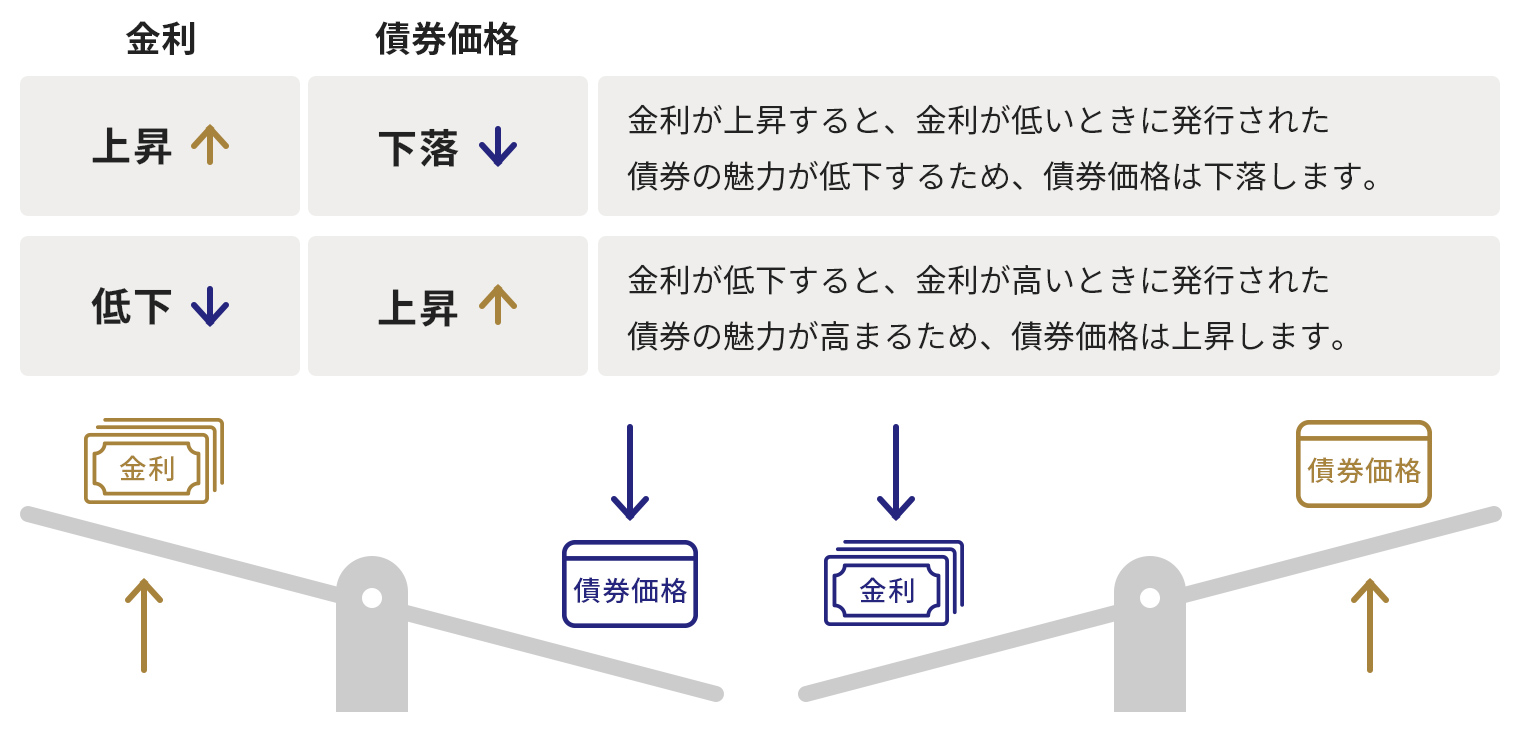

金利の変動

債券価格と市場金利は逆の動きをします。一般に、市場金利が上がると債券価格は下がり、市場金利が下がると債券価格は上がる傾向があります。これは、市場金利が上がると低い利回りの既発債の魅力が低下し、逆に市場金利が下がると既発債の魅力が高まるからです。

信用力

債券を発行する国や企業の財務状況が悪化すると、信用力が下がり、債券価格は下落します。逆に財務状況が改善するなど信用力が上昇すれば債券価格は上昇します。

※ここでは債券価格が変動するその他の要因について変わらないもの(一定)とします。

その他にも、為替、政治、経済、国際情勢、物価など、さまざまな要因が債券価格に影響を与えます。

債券投資で心掛けたいこと

債券に投資する際は、次の2点を心掛けることが大切です。

金利だけを基準に選ばない

債券に投資する場合は、金利が高ければ良いわけではありません。満期時に滞りなく元本が返済されることが重要です。一般に、金利の高い債券は、その分リスクも高い傾向にあります。どのようなリスクがあるか、そのリスクを許容できるかをしっかりと検討しましょう。

複数の債券に分散投資する

一つの債券に多額の資金を投じると、発行体が債務不履行などに陥った際に発生する損失が大きくなります。特に、発行体が破綻すれば債券に投資した金額の全額を失うこともあります。複数の債券に分散投資し、リスクを分散させることが大切です。また主に債券に投資する投資信託は、複数の債券に分散投資することになるため、選択肢の一つとしても良いでしょう。