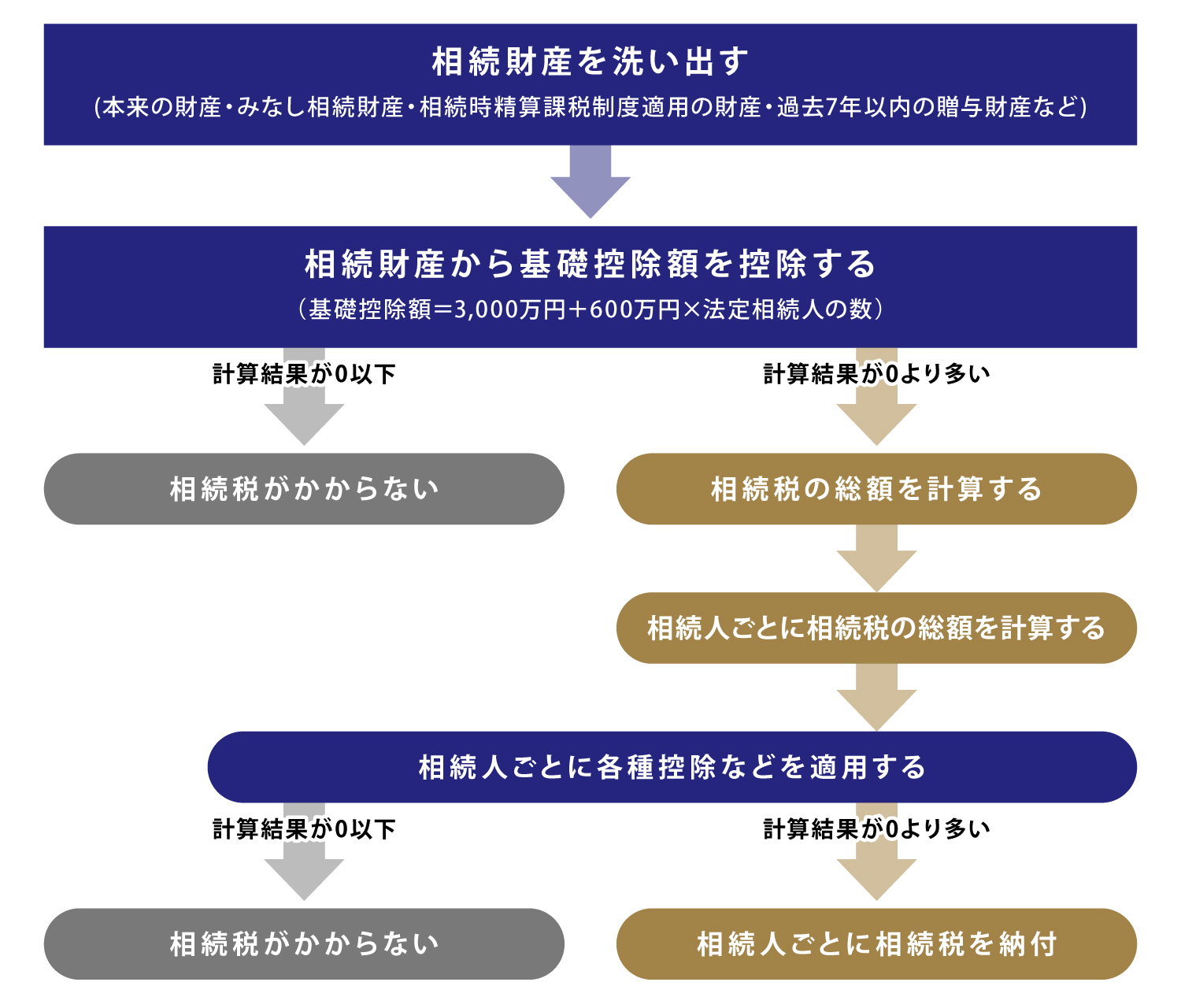

相続税計算の流れ

相続税の計算は、以下の流れで行います。本記事では、このうち、相続財産の計算時に活用できる非課税枠・特例、相続税の基礎控除額、各種控除等について、解説します。

相続税の申告が必要なケースと不要なケース

相続財産が、基礎控除額を超える場合は申告が必要です。一方、相続財産が基礎控除以下で各種控除や特例を適用しない場合や、債務・葬式費用を差し引いた正味の遺産額が基礎控除以下になる場合は、申告は不要です。また、

基礎控除内でも各種控除や特例を適用したい場合は申告が必要です。

相続財産の計算~みなし相続財産の非課税限度額

相続財産には、相続で直接受け取った財産だけでなく、被相続人の死亡をきっかけに受け取った財産である「

みなし相続財産※」も含まれます。みなし相続財産には、生命保険金や死亡退職金などがあります。

これらは被相続人が亡くなった後に受け取るお金であり、残された家族の大切な生活資金となることを理由に、非課税枠が設けられています。

- みなし相続財産とは、被相続人から相続により取得したものではないが、実質的に相続により取得した財産と「同様の経済的効果を持つ」ために、課税の公平を図る見地から、相続により取得したものと「みなして」相続税の課税対象となるものをいいます。

- 生命保険の非課税枠 :500万円×法定相続人の数

- 死亡退職金の非課税枠:500万円×法定相続人の数

例)生命保険金が合計2,000万円で、法定相続人が3人だった場合の課税対象額

課税対象となる生命保険金額 = 2,000万円 - (500万円×3人)= 500万円

⇒ 受取額のうち、500万円のみが課税対象。

死亡退職金の計算も、同様の方式で行います。

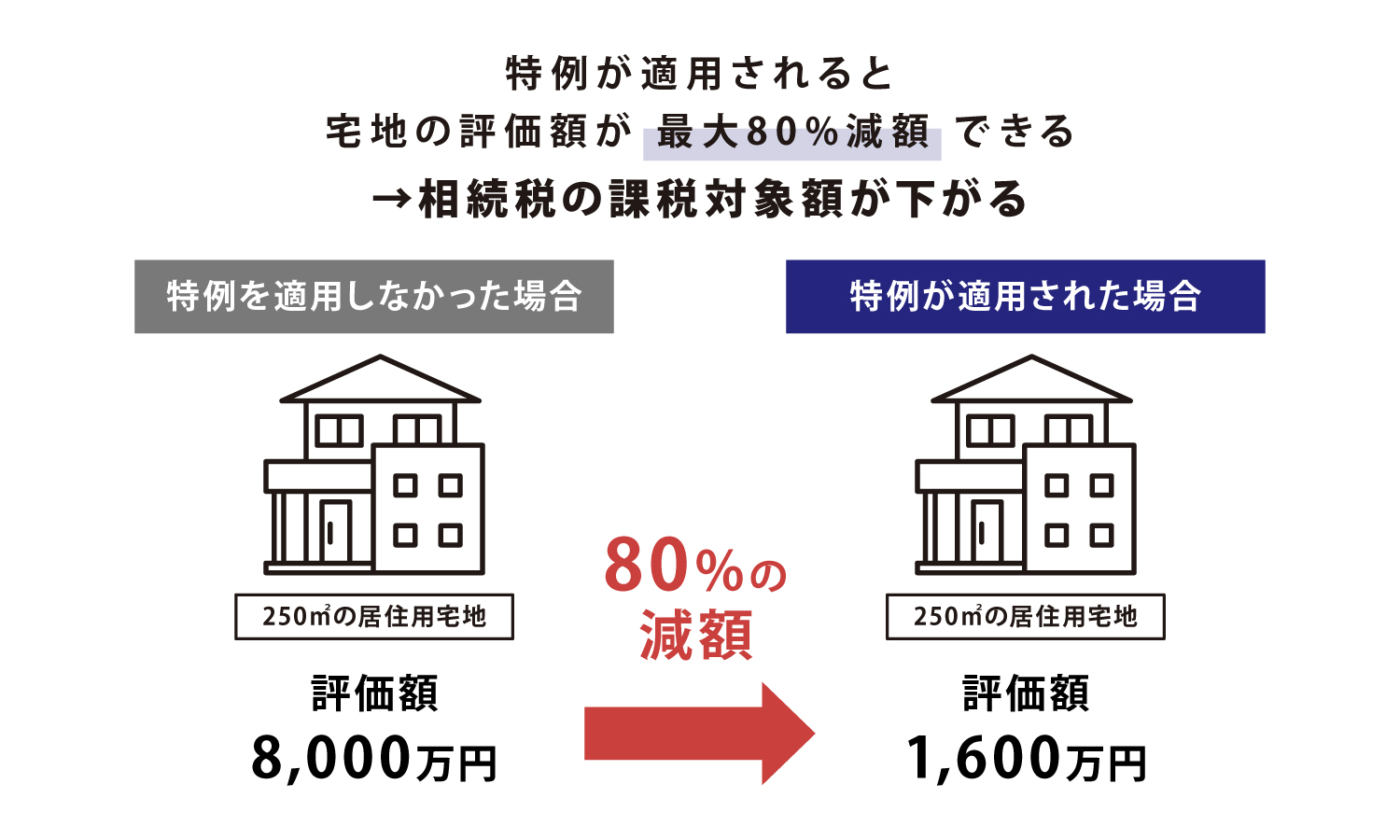

相続財産の計算~小規模宅地の特例

小規模宅地等の特例とは、自宅や事業用としていた宅地を相続した場合、一定の要件を満たすことで、相続財産を計算する際の土地の評価額を50%から80%減額できる制度です。

※上記図はあくまで一例です。

※上記図はあくまで一例です。

特例が適用される宅地の種類、限度面積、減額できる割合は、次のとおりです。

例えば、被相続人が所有していた自宅の土地の評価額が8,000万円の場合、小規模宅地等の特例の「特定居住用宅地等」に該当すれば、評価額が1,600万円(8,000万円-8,000万円×80%)になります。ただし、いずれも相続人側の要件など、適用要件が複雑なため、税の専門家に相談することをおすすめします。

参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

相続財産の計算~非課税財産(相続税がかからない財産)

相続した財産でも、財産の種類によっては非課税となり、相続財産計算時の対象とならないものがあります。

非課税財産が多い場合は税務署から問い合わせがあることもあるため、どのような財産があったか記録しておくと安心です。

これらの財産の洗い出しと合わせて、相続時精算課税制度適用財産や相続開始前7年以内の贈与財産の加算、債務および葬式費用の控除を行い、相続財産を確定させます。

相続税の課税価格

=相続財産 + 相続時精算課税適用財産の価額 - 債務および葬式費用 +相続開始前7年以内の贈与財産

相続税の基礎控除

相続税の基礎控除

相続財産の洗い出しが終わったら、次は

課税遺産総額を確定させます。

相続税計算において、すべての相続財産が課税対象財産になるわけではなく、課税価格から基礎控除額を差し引いた残りが課税遺産総額となるため、相続財産が基礎控除額以下であれば、相続税の課税対象にはなりません。

相続税の課税対象財産(課税遺産総額) = 課税価格 – 基礎控除額

基礎控除額は、法定相続人の人数によって決まります。基礎控除額の計算式は次のとおりです。

相続税の基礎控除額:3,000万円+(600万円×法定相続人の数)

例)夫が亡くなり、法定相続人が妻と子ども2人の合計3人の場合

基礎控除額:3,000万円+(600万円×3人)=4,800万円

⇒相続財産の総額が4,800万円以下なら、基礎控除額の範囲なので相続税は発生しない

配偶者の税額の軽減

配偶者が相続人の場合、配偶者が相続した財産について、次の金額を控除できます。

配偶者の税額軽減額

次のうちいずれか多い方の金額

- 1億6,000万円

- 配偶者の法定相続分(課税価格の合計に、配偶者の法定相続分を掛けた金額)

相続が発生して、配偶者の法定相続分が2分の1の場合を例にします(配偶者の法定相続分は、法定相続人の構成によって変わります。)。

相続財産が2億円の場合、配偶者の相続分(2分の1)は1億円であり、1億6,000万円を超えないため相続税はかかりません。また、相続財産が4億円の場合でも、配偶者の法定相続分は2億円(4億円×1/2)のため、受け取った相続財産が2億円以下であれば相続税はかかりません。

配偶者控除は非課税となる額が大きく、一次相続の税額を抑えられる一方、次世代への相続(子などへの二次相続)の際に相続税の負担が大きくなってしまう場合があります。配偶者控除を利用するときは二次相続まで考慮する必要があります。配偶者控除を受けるには、相続税の申告が必要です。

未成年者控除・障害者控除

未成年者控除

未成年者控除とは、日本国内に住所がある法定相続人が未成年者(18歳未満)である場合、相続税額から一定額を控除できる制度です。控除額は年齢ごとに異なり、次の算出方法で控除額を求めます。

未成年者控除額

次の計算式で算出した金額

10万円 × (18歳-相続時の年齢)

※例えば15歳9ヵ月の場合、9ヵ月は切り捨てて計算

例えば、長男16歳、長女13歳、次女10歳が法定相続人の場合、3人は未成年者にあたることから未成年者控除が適用されます。その場合の控除額は次のとおりです。

- 長男:10万円×(18歳-16歳)=20万円

- 長女:10万円×(18歳-13歳)=50万円

- 次女:10万円×(18歳-10歳)=80万円

控除額が未成年者の相続税額から完全に控除しきれない場合に、その未控除分は未成年者を扶養している法定相続人(例えば、母親)の相続税額から控除できます。

なお、未成年者控除を適用して、相続税が0(ゼロ)になる場合は相続税の申告は必要ありません。ただし、配偶者の税額軽減のように申告要件があったり、納税が必要な相続人がいたりする場合は、当該相続人は申告する必要があります。

障害者控除

障害者控除とは、日本国内に住所がある相続人が、障がいがある85歳未満の法定相続人である場合、相続税額から一定額を控除できる制度です。控除額は年齢ごとに異なり、次の算出方法で控除額を求めます。

障害者控除額

次の計算式で算出した金額

障害者:10万円×(85歳-相続時の年齢)

特別障害者:20万円×(85歳-相続時の年齢)

なお、控除額が障害者本人の相続税額から完全に控除しきれない場合に、その未控除分は本人を扶養している法定相続人(例えば、母親)の相続税額から控除できます。

特別障害者に該当する条件

特別障害者控除は通常の障害者控除の倍額が認められる制度です。

特別障害者と認められるのは、主に以下の条件に当てはまる方などです。

- 身体障害者手帳1級または2級を所持している方

- 精神障害者保健福祉手帳1級の交付を受けている方

- 療育手帳でA判定(重度)と認定されている方

- 常に就床を要し複雑な介護を必要とする方

これらの条件を証明するためには、該当する手帳や医師の診断書などの提出が必要となることがあります。

その他税額控除

贈与税額控除

贈与税額控除とは、贈与税と相続税の二重控除を避けるため、相続税額から既に支払った贈与税を控除できる制度です。

例として、暦年贈与における贈与税額控除について紹介します。例えば、親(被相続人)が子に生前贈与を行い、子が贈与税20万円を納付したとします。3年後に相続が発生した場合、生前贈与した分を相続財産に加算します。その際、暦年課税における贈与税額控除では、二重課税を避けるために、生前に納付した贈与税相当額を贈与税額控除として相続税から差し引けます。なお、相続時精算課税制度においても、相続税額の計算については、既に納めた相続時精算課税に係る贈与税相当額を控除して算出します。どちらの制度がより有利になるかは、贈与の金額や時期、相続財産の総額などさまざまな要素によって変わりますので、専門家に相談することをおすすめします。

相次相続控除

相次相続控除とは、10年以内に相次いで相続が発生した際に税負担を一定額軽減できる制度です。

例)ある家族で10年以内に相続が2件あったとき

(最初に発生した相続を相続①、後に発生した相続を相続②とする)

→相続②の被相続人が、相続①においても財産を取得し、相続①にて相続税が既に課税されている場合、相続②では相次相続控除を適用できる。

外国税額控除

外国税額控除とは、国外の財産に対して日本の相続税と外国の相続税に相当する税の両方が課される二重課税を避けるために、日本で納税すべき相続税から国外での納税額を差し引ける制度です。

外国税額控除の適用要件は次のとおりです。

1. 相続または遺贈により財産を取得したこと

2. 取得した財産は法施行地外(日本国外)にあること

3. 取得した財産について、財産所在地国から相続税に相当する税が課せられたこと

国際相続と二重課税の注意点

海外に居住する相続人がいる場合や海外に資産がある場合は、複数の国で相続税が課税される可能性があります。日本と相続税条約を締結している国は限られており(米国など)、条約がない国との二重課税には注意が必要です。また、国によって相続税の課税方式が異なります。日本は「遺産取得課税方式」を採用していますが、米国などは「遺産課税方式」を採用しており、単純に税額を比較できないケースもあります。国際相続のケースでは複数の国の税制に詳しい専門家へ相談することをおすすめします。

- 本記事は執筆時点での最新の税制情報に基づいて作成しています。税制および及びその具体的な取り扱いは社会の変化に応じて都度見直されるため、今後の改正等により内容や取り扱いが変更される可能性があります。最新の情報は、国税庁等関係機関の公式発表をご確認いただくことをおすすめします。

記事監修者

岡和恵岡和恵税理士事務所

大学卒業後、2年間の教職を経てシステム会社に入社。

システム開発部門でERP導入と会計コンサル、経理部門での財務および税務会計を経験。

税理士、CFPなどを取得。2019年より税理士事務所を開業。

会計・税務の豊富な実務経験と知見を生かし、税理士業務のほか監修者としても活躍中。