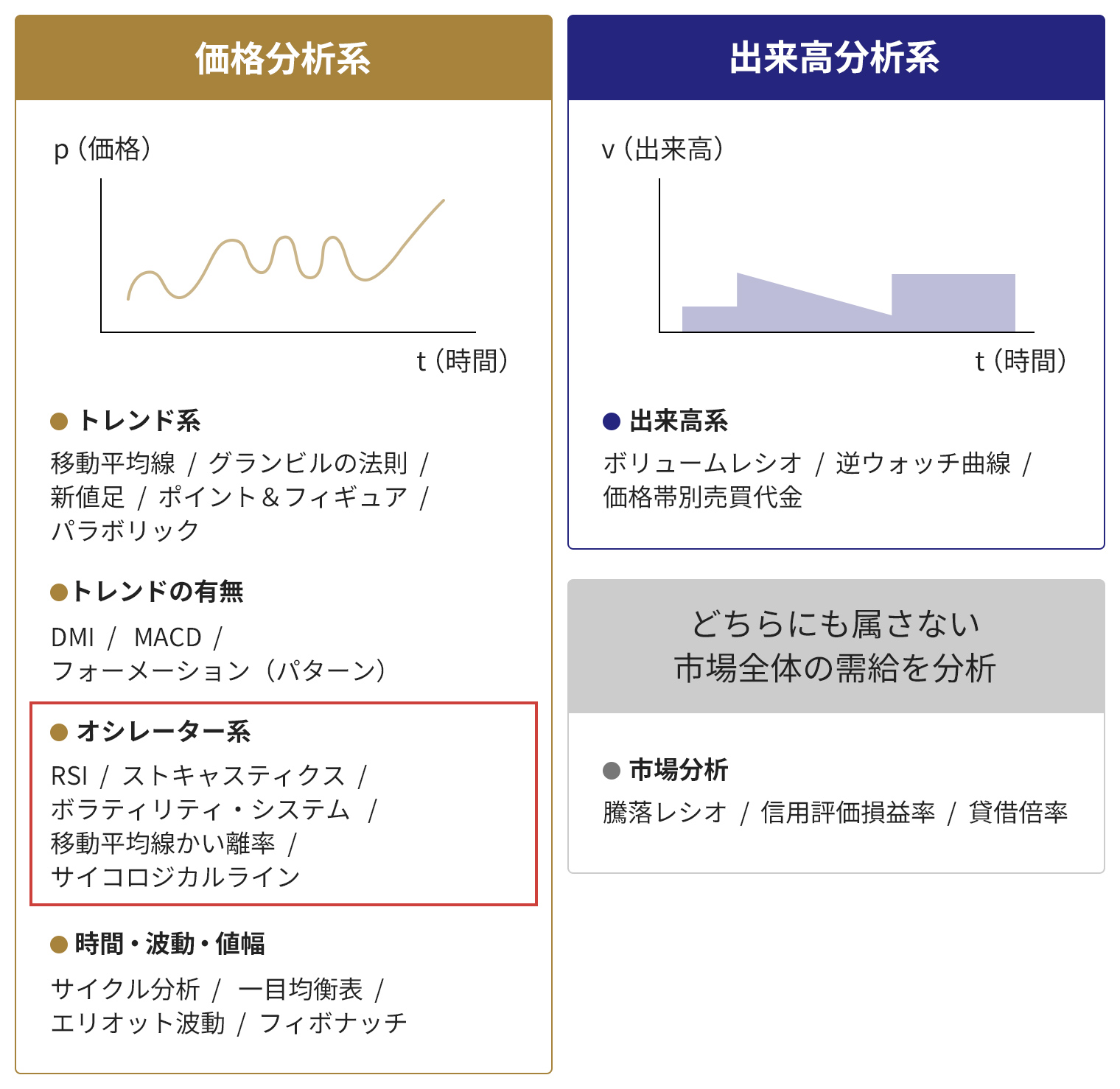

オシレーターとは?

オシレーターは、「振り子」「振り幅」を意味し、買われ過ぎや売られ過ぎを判断するときに利用するテクニカル指標です。「モメンタム(相場の勢いを推し量るという意味)」と呼ばれることもありますが、この記事では「オシレーター」で統一します。

オシレーター系指標は、商品の多様化やマーケットの流動性向上、1970年代以降のコンピュータ普及によって分析ツールとして活用されるようになりました。

オシレーターが利用できる局面

マーケットを時系列にみた場合、そのベクトル(出来高を伴う方向)は、上昇・下降・横ばいの3つに分類されます。オシレーター系指標は、トレンドがない横ばい相場で売買タイミングを計るときに役立ちます。

また、オシレーター系指標は、一定の切り口で過去の価格推移を数理処理していくため、主観が入りやすい「フォーメーション分析」や「パターン分析」などと比べて、客観的にマーケットにアプローチできる点が優れています。

RSI(相対力指数)とは?

「RSI」は、“Relative Strength Index”の略で、日本語では「相対力指数」と呼びます。

J.ウエルズ.ワイルダー.Jr.によって考案された指標で、彼の著書「New Concepts in Technical Trading Systems(1978年)」などで広く紹介されてきました。また、ワイルダー氏はRSIの他に、DMI(方向性指数)、パラボリックなどの優れた指標を考案しており、これらは現在のオシレーター分析の基本となっています。

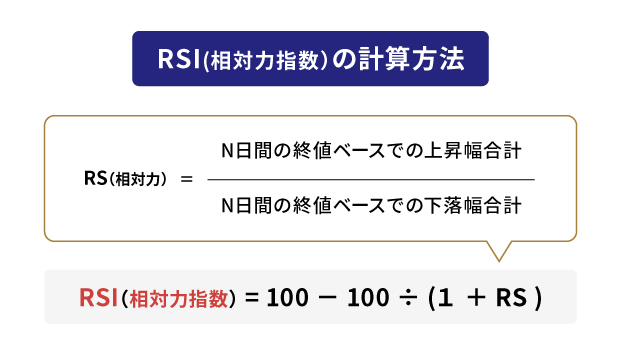

RSIを一言で説明すると相場の過熱感を表したもので、以下の式で算出します。

定数のN(=期間)を14日として説明します。14日間の終値ベースでの上昇幅合計を、同期間の終値ベースでの下落幅合計で割ったものがRS(相対力)、RSを上にある算式に入れたものがRSI(相対力指数)です。RSIの単位は「%」で、算出されたRSI(0%から100%)をY軸(株価と同じ縦軸)にとり、株価チャートと並べて表示します。

RSIは、その水準によって買われ過ぎ、売られ過ぎを判断します。買われ過ぎの目安は70%以上(70%以上で売りシグナル)、売られ過ぎの目安は30%以下(30%以下で買いシグナル)とするのが一般的です。

RSIの弱点

RSIの弱点は、上昇トレンドや下降トレンドが発生したときに、シグナルが機能しなくなることです。例えば、大きな値幅を伴う上昇トレンドが継続した場合、RSIが上限である100%付近で高止まりして「売りシグナル」が出ることがあります(買われ過ぎと判断して、売った後に株価が上がり続けるケース)。

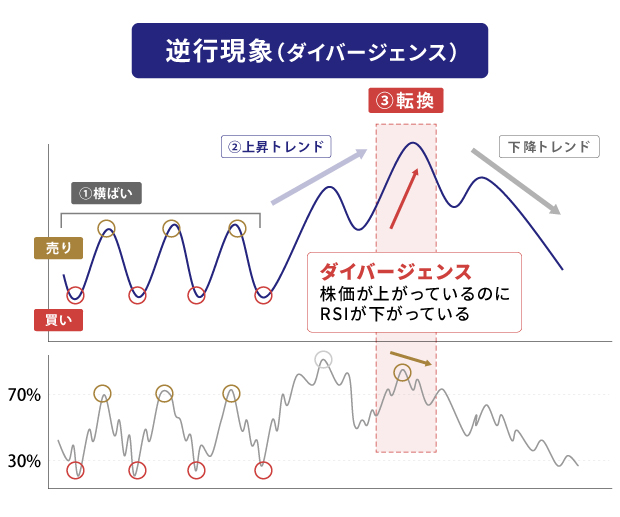

また、上昇トレンドや下降トレンドの際は、株価が上昇しているのにRSIが下がるなど、株価とRSIが逆行して動いてしまうこと(逆行現象)があります。株価が上昇しているのにRSIが下がることを「ダイバージェンス」、株価が下落しているのにRSIが上がることを「コンバージェンス」と呼びます。

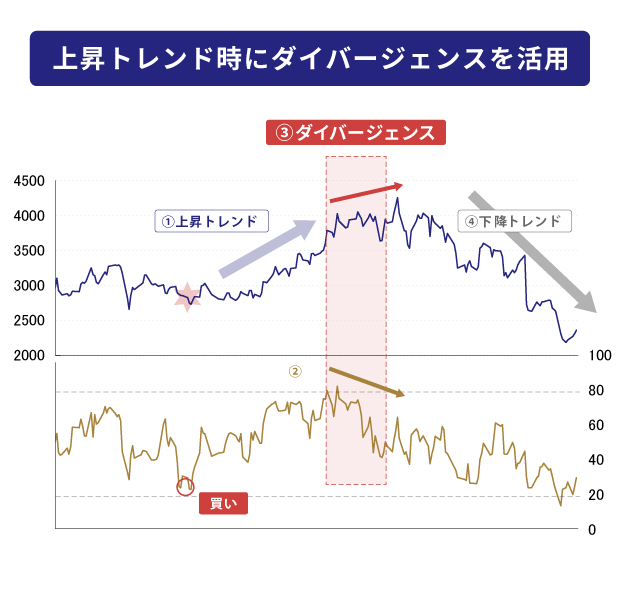

チャートをみながら、ダイバージェンスについて説明します。

横ばい相場であれば、①のように逆張り指標として機能することが多いのですが、マーケットにトレンドが発生して大きく上昇すると、②のようにRSIが高止まりしてしまうことがあります。また、③のように株価が上昇しているのにRSIが下がるのが「ダイバージェンス」です。

ダイバージェンスやコンバージェンスは、トレンド転換のシグナルとして出現することがあるため、RSI70%以上の位置でのダイバージェンスを売りシグナル、RSI30%以下の位置でのコンバージェンスを買いシグナルとして活用することもできます。

実際のチャートで確認

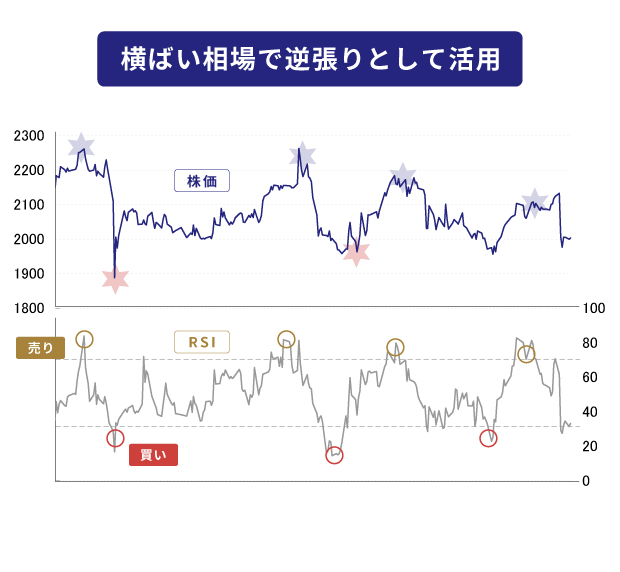

横ばい相場で逆張りとして活用するケースと、上昇トレンド時にダイバージェンスを活用するケースを実際のチャートでそれぞれみていきましょう。

このケースでは、80%水準を買われ過ぎ、20%水準を売られ過ぎとして売買タイミングを計っています。株価がほぼ横ばいのボックス相場であるため、RSIが逆張り指標として機能しています。うまく機能しないときは、銘柄やマーケットの状況に合わせてパラメータ(時間軸)や、エッジバンド幅(買われ過ぎや売られ過ぎのライン)を調整するとよいでしょう。オシレーター系指標の調整(カスタマイズ)については、このあとに説明します。

値幅を伴った上昇トレンド(①)が発生すると、RSIが高止まりする(②)ことがあります。トレンドが発生したときは、RSIが買われ過ぎや売られ過ぎのラインに達してから少し様子見し、逆行現象(上昇トレンド時はダイバージェンス、下降トレンド時はコンバージェンス)を確認してから売買するのがポイントです。

ただし、逆張り指標で使う場合でも、逆行現象をトレンド転換のシグナルとして使う場合でも、オシレーター系指標を単独で使うのではなく、他のテクニカル指標と合わせて複合的に分析することが大切です。

オシレーター系指標の調整(カスタマイズ)

オシレーター系指標は、マーケットや銘柄に合わせて調整(カスタマイズ)することで、より実用的な分析ツールになります。

①パラメータ(時間軸)の調整

RSIを考案したワイルダー氏は、いろいろな物事に28日の周期があると信じていたため、その半分の14日間という数字を重視し、パラメータは14日間が基準となっています。

しかしながら、チャートはボラティリティが大きくなるほど、より直近のデータが現在価格に与える影響が強くなるため、パラメータ調整が必要な局面も出てきます。パラメータが小さいほど買われ過ぎや売られ過ぎに達する回数が増えますが、シグナルが機能しなくなることも多くなります。シグナルが機能しなくなることが多いと感じたら、その銘柄やマーケットの状況に合わせて調整してみましょう。一方、多くのトレードツールでは14日がデフォルト設定となっているので、14日を基準にしている人が多いということを覚えておきましょう。

②エッジバンド幅の調整

エッジバンド幅の調整とは、買いシグナルや売りシグナルのラインを拡大したり縮小したりすることです。パラメータ(時間軸)に合わせて変化させるケース、ボラティリティの大きさにより変化させるケースがあります。前者は日数が長くなるほどバンド幅を狭く、後者はボラティリティが大きくなるほど幅を拡げるのが一般的と言われています。この他、出来高をボラティリティの1要素とし、エッジバンド幅を調整する方法もあります。

オシレーター系指標だけでなく、テクニカル指標全般に言えることですが、複数のテクニカル指標を活用して、柔軟にアプローチしていくことが大切です。

ポイント

テクニカル分析には様々な手法があり、自身で分析をすることに難しさを感じる方も多いでしょう。

みずほ証券では、テクニカル分析レポートを含むさまざまな投資情報・マーケットレポートをより分かりやすい形でご提供することで、お客様の資産運用を応援しています。

金融商品取引法に係る重要事項

中村 克彦みずほ証券マーケットストラテジスト

日本テクニカルアナリスト協会(NTAA)副理事長

国際テクニカルアナリスト連盟(MFTA)検定テクニカルアナリスト

※本記事に記載されている所属先は取材当時のものであり、現在の所属先とは異なる場合があります。