相続手続は、相続人自身で行うことができますが、次の点に注意が必要です。

- 複雑性:財産が多岐にわたる場合や相続人が多い場合は、手続きが複雑になります。

- 時間と労力:戸籍謄本の取得や財産調査など、多くの時間と労力が必要です。仕事や家事と並行して行う場合は、かなりの負担になります。

- 専門知識の必要性:相続税の計算や不動産の相続登記など、専門的な知識が必要な手続きがあります。これらを正確に行うには、一定程度の専門知識が必要です。

- リスク:手続きを誤ると、将来的なトラブルや税務上の問題につながります。特に、相続税の申告ミスは余分な金銭的負担(税負担)を引き起こす可能性があります。

- 相続人間の関係:相続人間で意見が対立した場合、円満な遺産分割が難しくなります。

従って、次のような場合は、専門家に相談することをおすすめします。

- 相続財産が高額または複雑な場合(例:事業用資産がある、海外に財産がある)

- 相続人間で意見の対立がある場合

- 相続税の申告が必要な場合

- 不動産の相続登記が必要な場合

- 相続放棄や限定承認を検討している場合

- 法的または税務的に複雑な問題がある場合

専門家(弁護士、税理士、司法書士、信託銀行など)に依頼することで、正確かつスムーズな相続手続が可能になり、将来的なトラブルを回避できる可能性が高まります。ただし、費用が発生するため、相続財産の規模や複雑さに応じて、自分で行うか専門家に依頼するかを判断することが大切です。

相続手続は単なる遺産分割にとどまりません。死亡届の提出から相続税の申告、さらには相続登記まで、相続に関わる手続きについて、期限を軸にしながら解説します。

7日以内に行う必要がある手続き

死亡診断書の取得

相続手続の最初のステップは、死亡診断書の受け取りです。この書類は、死亡を医学的・法律的に証明する重要な文書です。通常、病院や診療所の医師が作成し、遺族が受け取ります。自宅など病院外で亡くなった場合は、かかりつけ医や救急で駆けつけた医師が作成します。

死亡診断書には、死亡者の氏名、性別、生年月日、死亡年月日・時刻、死亡の場所、死因などが記載されます。この書類は、以降のすべての相続手続で必要になるため、大切に保管しておく必要があります。

死亡届の提出

死亡診断書を受け取ったら、次は死亡届の提出です。これは戸籍法第86条に基づく法的義務であり、死亡の事実を知った日から7日以内に行わなければなりません。提出先は亡くなった方の本籍地、死亡地、届出人の所在地のいずれかの市区町村役場です。

死亡届には、死亡者の氏名、本籍、住所、生年月日、死亡年月日、死亡場所、届出人の氏名と住所、死亡者との関係などを記入します。添付書類として死亡診断書が必要です。多くの場合、葬儀会社が代行してくれますが、自分で行う場合は役所の窓口で手続きを行います。

この手続きにより、戸籍に死亡の旨が記載され、法律上の死亡が確定します。これは相続開始の公式な起点となるため、非常に重要です。

火葬許可申請書の提出

日本では火葬が一般的であり、火葬を行うためには火葬許可証が必要です。この許可証の発行は通常、死亡届の提出と同時に申請します。申請先は死亡届と同じく市区町村役場です。

火葬許可申請書には、死亡者の氏名、死亡年月日、火葬予定日時、火葬場所などを記入します。申請が受理されると火葬許可証が発行され、これを火葬場に提出することで火葬が可能となります。この手続きは、故人の尊厳ある最期を迎えるために不可欠であり、また公衆衛生の観点からも重要です。

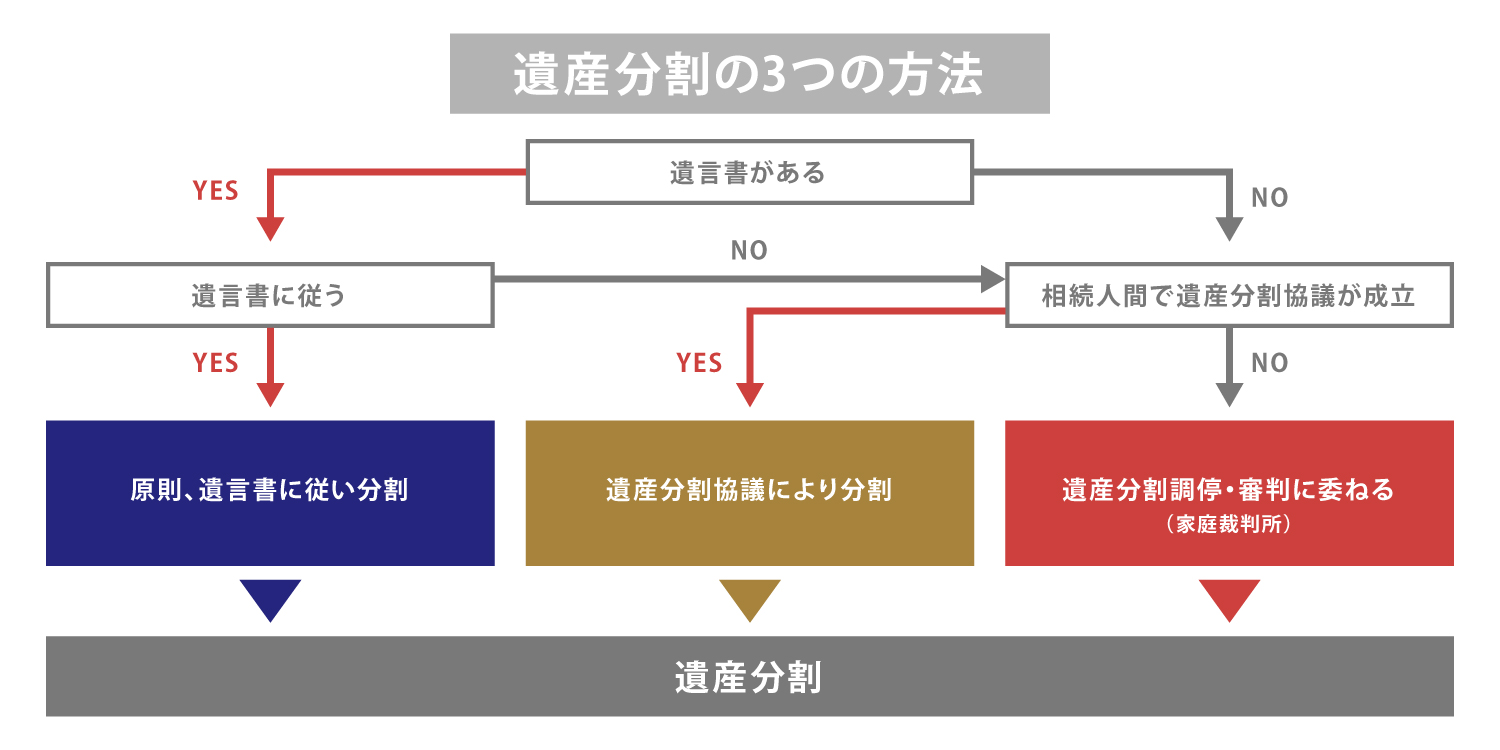

遺言書の有無の確認、遺言書の検認の請求

遺言書の有無で、必要なステップが異なります。まずは、遺言書の有無を確認しましょう。

検認の請求とは?

自筆証書遺言・秘密証書遺言の場合、遺言書を保管している人や、それを見つけた相続人は、できるだけ早く遺言書を家庭裁判所に提出して、「検認の請求」という手続きをしなければなりません。

相続人の調査

相続人とは、被相続人の財産を相続する権利を持つ人のことです。民法で定められた順位に従って決れます。ただし、相続放棄をした場合や、欠格事由に該当する場合は、その人は相続人から除外されます。また、相続人が既に死亡し、その相続人に子がいる場合は、その人の子(被相続人からみて孫)が代襲相続人となります。

相続人の調査は、その後の手続きの基礎となるため重要です。正確に相続人を把握することで、スムーズな相続手続が可能となります。

10日または14日以内に行う必要がある手続き

年金の受給停止手続

故人が年金受給者だった場合、不正受給を防ぐため、厚生年金は10日以内、国民年金は14日以内に年金の受給停止手続を行う必要があります。厚生年金の場合は故人の住所地を管轄する年金事務所、国民年金の場合は最寄りの年金事務所または市区町村の国民年金窓口で手続きができます。

必要書類は、年金証書、死亡診断書または除籍謄本、印鑑などです。この手続きを怠ると、故人の死後も年金が支給され続け、後日返還を求められます。

なお、この手続きを行う際に、遺族年金の受給資格がある場合は同時に申請することができます。遺族年金は、故人の保険料納付状況や遺族の年齢などの条件を満たす場合に受給できる年金です。

世帯主の変更届の提出

故人が世帯主だった場合、新しい世帯主を決めて届け出る必要があります。これは住民基本台帳法第25条に基づく手続きで、世帯主が変わった日から14日以内に行わなければなりません。

届出先は市区町村役場で、新世帯主の氏名、生年月日、新世帯主となった日、変更理由(世帯主の死亡)などを記入します。この手続きにより、住民票の世帯主が変更され、以降の行政サービスや郵便物の宛先などが新世帯主宛になります。

この手続きは、行政手続の円滑化や、世帯情報の正確な管理のために重要です。

国民健康保険資格喪失届の提出

故人が国民健康保険に加入していた場合、14日以内に国民健康保険資格喪失届を市区町村役場へ提出する必要があります。

この手続きは、国民健康保険法に基づいて行われ、故人が亡くなったことによって保険資格を失うことを市区町村に通知します。

提出には、死亡診断書または除籍謄本、故人の国民健康保険証、届出人の本人確認書類などが必要です。

この手続きを怠ると、故人の資格が継続したままになり、保険料の不正請求や、保険給付の誤支給が発生する可能性があります。

相続財産の調査

相続財産の調査は、相続手続の中でも特に重要なステップの一つです。被相続人が所有していたすべての財産(プラスの財産)と債務(マイナスの財産)を把握する必要があります。

プラスの財産とマイナスの財産

相続財産は、プラスの財産(資産)とマイナスの財産(債務)に分けられます。相続では、プラスの財産だけでなく、マイナスの財産も受け継がれるため、両方を正確に把握することが大切です。

プラスの財産とマイナスの財産を相殺した正味の財産が、実際の相続財産となります。この正味の財産をベースに、遺産分割や相続税の計算が行われます。

3ヵ月以内に行う必要がある手続き

相続の承認/限定承認/相続放棄を家庭裁判所に申立て

相続開始後、相続人には相続財産の承継について選択肢があります。民法第915条に基づき、相続開始を知った日から3ヵ月以内に、次の3つの選択肢から一つを選び、必要に応じて家庭裁判所に申立てます。

一度単純承認をしてしまうと、あとから限定承認や相続放棄をすることはできません。また、相続財産を処分したり、相続債務を弁済したりすると、法律上単純承認したとみなされる可能性があります。そのため、この選択は慎重に行う必要があります。

4ヵ月以内に行う必要がある手続き

所得税の準確定申告

被相続人の死亡年の1月1日から死亡日までの所得について、相続人が被相続人に代わって確定申告を行う必要があります。これを「準確定申告」と呼びます。準確定申告は、相続開始を知った日の翌日から4ヵ月以内に行わなければなりません。申告先は被相続人の住所地を管轄する税務署です。

準確定申告が必要なケースは主に次の通りです:

1. 被相続人に給与所得がある場合で、年末調整を受けていない場合

2. 被相続人に事業所得、不動産所得、譲渡所得などがある場合

3. 被相続人の所得が一定額を超える場合

準確定申告を行う際には、被相続人の収入に関する資料(給与明細、確定申告書の控えなど)、経費に関する資料(医療費の領収書など)、マイナンバーカードなどが必要です。

この手続きを怠ると、延滞税や加算税が課される可能性があります。また、還付金が発生する場合もあるため、期限内に適切に申告することが重要です。

遺産分割協議の開始

遺産分割協議は、相続人全員で話し合い、遺産の分割方法を決定する手続きです。法的な期限はありませんが、相続税申告までに完了させましょう。

遺産分割協議で合意すること

1. 各相続人の相続分の決定

2. 具体的な遺産の分割方法

協議が整ったら、その内容を記載した遺産分割協議書を作成します。遺産分割協議書には、日付、相続人全員の氏名と印鑑、分割する財産の内容と帰属先などを記載し、印鑑証明書を添付します。

10ヵ月以内に行うべき手続き

遺産分割協議書の作成

遺産分割協議が成立したら、その内容を基に遺産分割協議書を作成します。この文書は、今後の名義変更や相続税申告の際に必要となる重要な書類です。

遺産分割協議書を作成する根拠

- 相続人間の紛争を防止できる

- 相続税申告の際に必要となる

- 不動産や預貯金の名義変更の際に必要となる

- 配偶者控除や小規模宅地等の特例などの税制優遇を受けられる可能性がある

ただし、相続人間で意見が対立し、協議がまとまらない場合は、家庭裁判所に調停や審判を申し立てることもできます。

遺産分割協議書は、相続手続の中でも特に重要な書類の一つです。慎重に作成し、内容を十分に確認することが大切です。

相続税の申告と納付

相続税は、被相続人から相続または遺贈により財産を取得した人に課される税金です。相続税の申告と納付は、被相続人の相続開始を知った日の翌日から10ヵ月以内に行う必要があります。

次の場合、相続税の申告が必要です。

1. 相続財産の総額が基礎控除額を超える場合

2. 相続時精算課税制度を利用して生前贈与を受けている場合

基礎控除額は「3,000万円 + 600万円 × 法定相続人の数」で計算します。

例えば、法定相続人が配偶者と子ども2人の場合、基礎控除額は3,000万円 + 600万円 × 3人 = 4,800万円となります。

申告先は被相続人の住所地を管轄する税務署です。期限を過ぎると加算税や延滞税が課される可能性があるため、十分な余裕を持って準備を進めることが重要です。複雑な案件や高額な相続財産がある場合は、税理士などの専門家に相談することをおすすめします。

相続税の納付は、現金、口座振替、クレジットカードなどで行います。

1年以内に行う必要がある手続き

不動産、預貯金などの名義変更

遺産分割協議が成立したら、次は各財産の名義を相続人に変更する手続きを行います。なお、相続人が複数いる場合は、原則として相続人全員の同意が必要です。また、金融機関によって必要書類や手続方法が異なる場合があるため、事前に確認することをおすすめします。

遺留分侵害請求

遺留分とは兄弟姉妹以外の法定相続人に保障された最低限の相続分のことです。被相続人が遺言で財産の大部分を特定の相続人や第三者に与えた場合でも、他の相続人は遺留分を請求することができます。この請求を「遺留分侵害請求」と呼びます。民法第1048条に基づき、遺留分侵害請求は相続開始と遺留分侵害の事実を知ったときから1年以内に行う必要があります。だだし、侵害されていると知らなかったとしても、相続開始から10年を経過すると請求権は消滅します。

遺留分の割合

- 直系尊属(親、祖父母)のみが相続人の場合:法定相続分の3分の1

- それ以外の場合:法定相続分の2分の1

遺留分侵害請求は、遺言や生前贈与によって遺留分を侵害された相続人の権利を保護するための重要な制度です。ただし、家族間の関係悪化につながる可能性もあるため、慎重に検討する必要があります。

2年以内に行う必要がある手続き

高額療養費の申請

高額療養費制度は、医療費の自己負担額が一定額を超えた場合に、その超過分が払い戻される制度です。被相続人が亡くなる前に高額な医療費を支払っていた場合、相続人がこの制度を利用して払い戻しを受けることができます。

申請期限は診療を受けた月の翌月初日から2年以内です。申請先は、被相続人が加入していた健康保険の保険者(健康保険組合、協会けんぽ、市区町村の国民健康保険など)です。

高額療養費の払い戻しは、相続財産の一部となります。相続人が複数いる場合は、遺産分割の対象となるため、他の相続人との調整が必要になる場合があります。

葬祭費・埋葬料(費)の申請

葬祭費や埋葬料(費)は、被保険者が亡くなった際に、その葬儀を行った人に対して支給される給付金です。健康保険や国民健康保険、後期高齢者医療制度などで支給されます。

申請期限は葬儀を行った日の翌日から2年以内です。申請先は、被相続人が加入していた健康保険の保険者です。

支給額は保険者によって異なりますが、一般的に5万円から10万円程度です。この給付金は、葬儀を行った人に対して支給されるため、必ずしも相続財産とはなりません。ただし、相続人が葬儀を行った場合は、相続財産に含まれる可能性があります。

3年以内に行う必要がある手続き

相続登記

2024年4月1日から、相続による不動産の取得を知った日から3年以内に相続登記を申請することが義務化されました。これは、所有者不明の土地の増加を防ぐことを目的としています。

相続登記は専門的な知識が必要なため、司法書士に依頼することをおすすめします。

死亡保険金の請求

生命保険の死亡保険金を請求する権利は、保険法第95条に基づき、権利を行使できるときから3年以内に行使しなければ時効により消滅します。ただし、多くの保険会社では、約款で3年よりも長い期間(5年など)を設定しています。

死亡保険金は、保険契約で指定された受取人に支払われます。受取人が指定されていない場合は、被保険者の法定相続人が受取人となります。

保険金は相続財産には含まれませんが、相続税の課税対象になる場合があります。また、保険金の受取人と他の相続人との間でトラブルになることもあるため、慎重に対応する必要があります。

5年10ヵ月以内に行う必要がある手続き

相続税の更正の請求

相続税申告後に、申告内容に誤りがあることが判明した場合、相続人は更正の請求を行うことができます。これは、過大に納付した税金の還付を受けるための手続きです。国税通則法第23条に基づき、基本的に、更正の請求ができる期限は、相続税の申告期限から5年以内です。相続税の申告期限は相続開始から10ヵ月ですので、結果的に相続開始から5年10ヵ月後が更正の請求を行える期限となります。

更正の請求が必要となる主な場合

- 相続財産の評価に誤りがあった場合

- 債務や葬式費用の金額に誤りがあった場合

- 控除の適用漏れがあった場合

- 遺産分割の内容が変更された場合

相続手続の過程では、様々なトラブルが発生する可能性があります。以下に代表的なトラブルとその解決策を紹介します。

遺産分割で意見が対立

相続人間で遺産の分け方について意見が一致しない。

解決策:

・調停の利用:家庭裁判所の調停を利用し、中立的な立場の調停委員のもとで話し合いを進める。

・第三者の仲介:弁護士などの専門家に仲介役を依頼し、客観的な視点から解決策を探る。

相続人の所在不明

相続人の中に所在が分からない人がいる。

解決策:

・戸籍調査:戸籍を徹底的に調査し、手がかりを探す。

・公示送達の活用:家庭裁判所に申し立てて公示送達を行い、法的に通知したとみなす手続きを取る。

相続放棄の期限切れ

相続放棄を考えていたが、法定期限(3ヵ月)を過ぎてしまった。

解決策:

・特別代理人の選任:家庭裁判所に特別代理人の選任を申し立て、改めて相続放棄の手続きを行う。

・家庭裁判所への相談:期限を過ぎた理由に正当な事由がある場合、救済される可能性がある。

相続税の支払いが困難

相続税額が高額で、支払いが難しい。

解決策:

・延納制度の利用:条件を満たせば、最長20年までの分割払いが可能。

・物納の検討:現金での納付が困難な場合、相続した財産で納付することができる。

相続後に新たな債務が判明

相続後に被相続人の借金が見つかった。

解決策:

・限定承認の活用:相続開始を知ったときから3ヵ月以内であれば、限定承認の申述が可能。

・弁護士への相談:期限を過ぎている場合でも、特別な事情がある場合は救済される可能性がある。

トラブル予防のポイント

- 早期の情報共有:相続人間で早めに情報を共有し、オープンなコミュニケーションを心掛ける。

- 専門家の活用:問題が複雑化する前に、専門家のアドバイスを求める。

- 書面での記録:話し合いの内容や合意事項は必ず書面に残し、後々のトラブルを防ぐ。

- 法定期限の厳守:相続放棄や限定承認などの法定期限を把握し、厳守する。

- 定期的な確認:相続手続の進捗状況を定期的に確認し、問題を早期に発見する。