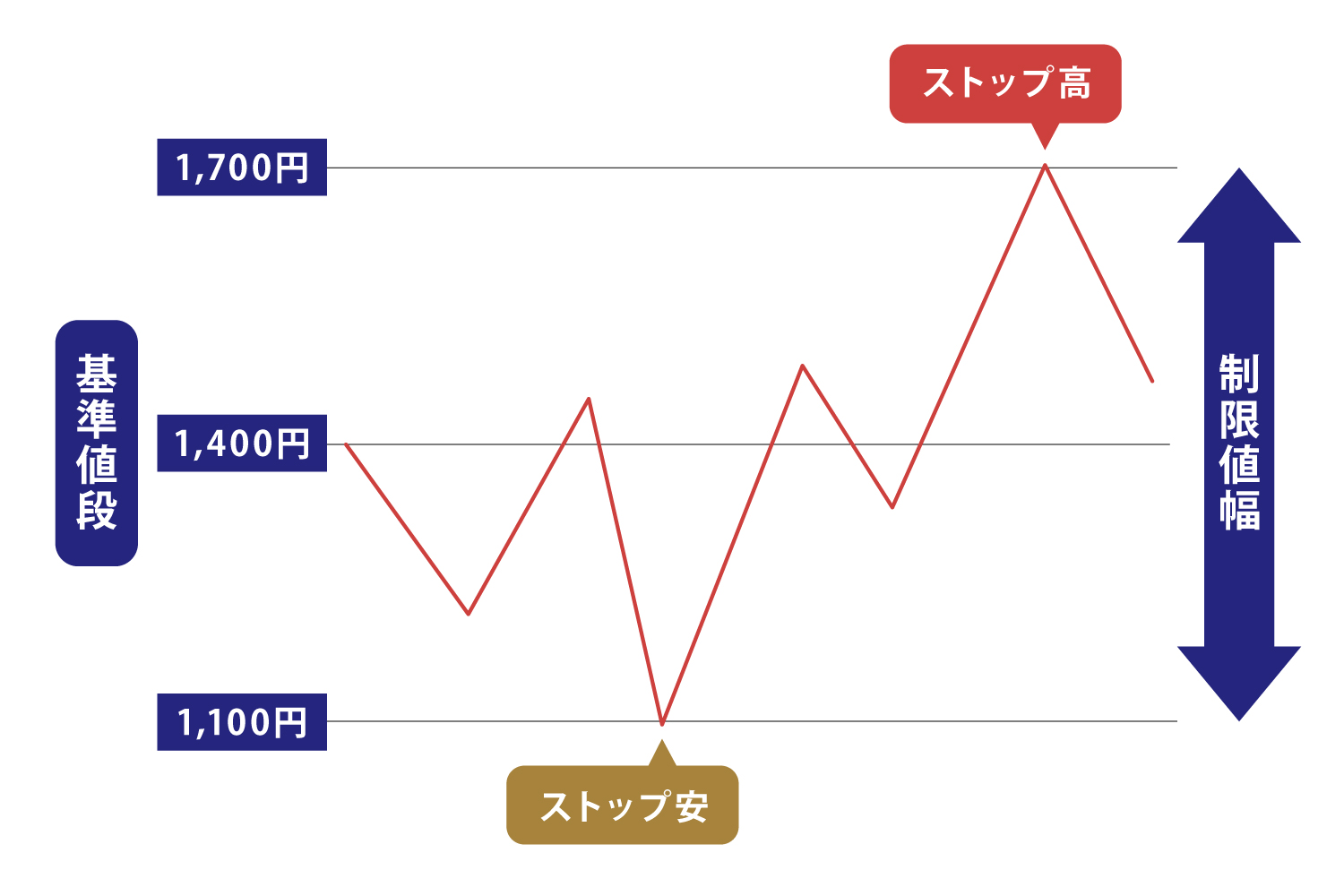

制限値幅は、通常、前日の基準値段から上下約15%〜30%で設定されます。

※基準値段7,000円以上の制限値幅は、日本取引所グループのウェブサイトをご確認ください。

例えば、基準値段が1,400円の場合、1,700円(+300円)でストップ高、1,100円(-300円)でストップ安となります。

ただし、制限値幅は一時的に拡大されることもあります。例えば、2営業日連続でストップ高またはストップ安となり、ストップ配分

※1 も行われず売買高(出来高)が0株だった場合、翌営業日の制限値幅は4倍に拡大されます。

※2 その際、ストップ高が続いた銘柄は、制限値幅の上限のみ4倍に拡大され、ストップ安が続いた銘柄は、下限のみ4倍に拡大されます。

※1 ストップ高・ストップ安となり、当日の取引終了時間を迎えた場合に、通常の板寄せとは異なる方法で売買を成立させること。なお、板寄せとは、証券取引所における売買成立方法の一つで、価格優先原則に従って成行注文を優先したあと、低い売り注文と高い買い注文を突き合わせて、売りと買いの数量が合致したとき、その値段を約定値段として売買を成立させる方法のこと。

※2 ETF、ETN及びレバレッジ商品については、ストップ高またはストップ安の値段で立会を終了した場合、翌営業日から制限値幅を拡大することとされている。

株式市場において、ストップ高やストップ安はしばしば発生するものですが、特定の状況下でより発生しやすくなります。以下に、ストップ高・ストップ安になりやすい代表的な例を紹介します。

ストップ高になりやすい状況

1. 好決算の発表

企業が好決算(市場コンセンサスを上回る業績予想の上方修正、黒字転換など)を発表した場合、投資家にとってポジティブサプライズとなり、株価が急激に上昇してストップ高になることがあります。

2. TOB(株式公開買付)の発表

買付価格(TOB価格)が現在の株価より高く設定されるTOBが発表された場合、株価が急上昇して(株価がTOB価格にサヤ寄せして)ストップ高になることがあります。

3. 株主還元拡充の発表

増配や自社株買いなど、株主還元策の拡充が発表されると、投資家の関心が高まり、株価が急上昇してストップ高になることがあります。

4. 業務提携や大型取引の発表

他社との業務提携や大型取引の発表は、企業の成長性や将来性に対する期待を高め、株価が急上昇してストップ高になることがあります。

ストップ安になりやすい状況

1. 発表された決算が良くなかった

企業が発表した決算が良くなかった場合(市場コンセンサスを下回る業績予想の下方修正、赤字転落など)、投資家にとってネガティブサプライズとなり、株価が急激に下落してストップ安になることがあります。

2. 不祥事の発覚

企業の不正会計や法令違反などの不祥事が発覚した場合、企業に対する信頼性の低下から株価が急落し、ストップ安になることがあります。

3. 製品・サービスに関するネガティブなニュース

企業の主力製品やサービスに関する重大な欠陥や問題が報道された場合、将来の業績への不安から株価が急落し、ストップ安になることがあります。

4. 市場全体の急激な下落

金融危機や地政学的リスクの高まりなど、市場全体が急激に下落する局面では、多くの銘柄がストップ安になることがあります。

上記のほか、時価総額の小さい小型株や新興市場銘柄、流動性の低い(普段の出来高が少ない)銘柄などは、大型株や流動性の高い銘柄と比べてストップ高・ストップ安になりやすい傾向があります。

ただし、ストップ高・ストップ安は一時的な現象であり、その後の株価動向は様々な要因によって変化します。投資判断を行う際は、企業の本質的な価値や長期的な成長性を考慮し、過度な期待や恐怖に惑わされないようにしましょう。