比較を始める前に、まずは株式と投資信託がそれぞれどのような商品なのか、基本から確認していきましょう。

株式とは

株式は、企業が事業資金を調達するために発行する証券です。株式を購入すると、その企業の一部を所有する「株主」になります。

株式は、投資手法の中でも、ハイリスク・ハイリターンな投資の一つです。なぜなら、その企業の業績や事業を取り巻く環境の変化が、株価に直接的に影響を与えるためです。

投資した企業が成長すれば大きなリターンが期待できる反面、企業の業績不振や不祥事といったマイナス材料の影響も直接的に受けるため、リスクも伴います。

詳しくは、

「株式投資」とは?仕組みや魅力、リスクを解説をご覧ください。

投資信託とは

投資信託は、多くの投資家から集めた資金を、運用会社のプロであるファンドマネージャーが株式や債券などに分散投資する金融商品です。株式や債券など複数の銘柄を盛った一つのかごをイメージしていただけるとよいでしょう。

投資信託の大きな特徴は、少額から始められることに加え、一つの投資信託を保有することで自動的に複数の銘柄に分散投資できるため、リスクを抑えやすい点にあります。これは、値動きの異なる多様な資産に投資することで、一つの商品で損失が出ても、他の商品でカバーできる可能性があるためです。

個人で効果的な分散投資を行うには、株式や債券などの値動きを理解し、自分で一つひとつ銘柄を選んでいく必要がありますが、投資信託ならファンドマネージャーがその役割を担ってくれます。

詳しくは、

「投資信託」とは?仕組みや魅力、リスクを解説をご覧ください。

それでは、株式と投資信託の具体的な違いを7つの観点から詳しく見ていきましょう。

①利益の違い

株式と投資信託では、得られる利益の種類が異なります。

株式投資の利益

株式投資で得られる可能性がある利益は、次の3つです。

●株価の値上がりによる売却益(キャピタルゲイン)

株価が値上がりした場合、株式の購入価格(取得価格)と、売却価格の差額が売却益となります。(原則、別途手数料と税金がかかりますが、NISA口座の場合、税金はかかりません。

●企業から支払われる配当金(インカムゲイン)

配当金とは、株式を発行している企業が得た利益の一部を投資家に分配(還元)するお金です。企業によって、年に1回や半年に1回といった頻度で配当金が支払われます。ただし、配当金は、企業の業績や方針により、増減されたり、支払われなくなることがあります。

●株主優待

企業によっては、株主に株主優待を提供します。株主優待の内容は、自社製品や商品券、ポイントなどさまざまです。

投資信託の利益

投資信託で得られる可能性がある利益は、次の2つです。

●基準価額の値上がりによる売却益(キャピタルゲイン)

基準価額が値上がりした場合、投資信託の購入価格(取得価格)と、売却価格の差額が売却益となります。(原則、別途手数料と税金がかかりますが、NISA口座の場合、税金はかかりません。)

●運用成果に応じて支払われる分配金(インカムゲイン)

分配金ありタイプの投資信託の場合、分配金は運用会社が運用方針に基づいて決定し、保有口数に応じて支払われます。分配金の元になるお金(原資)は、投資信託に組み入れられている株式の配当金や債券の利息、売買益などです。

配当金・分配金支払い後の価格への影響

配当金や分配金が支払われると、その分だけ株価や基準価額(投資信託の一口当たりの価格)に影響があります。もともと持っているお金の中から、配当金や分配金を支払っているため、その金額分だけ株価や基準価額が下落します。

つまり、配当金や分配金は「追加的な利益」ではなく、保有資産の一部を現金化したものと理解することが大切です。

②値動きの幅の違い(リスクの違い)

投資における“リスク”とは、“損をする可能性”のことではなく、“価格がどれくらい上下するか”を指します。値動きが大きいほど、利益が大きくなる可能性がある一方で、損をする可能性も高くなり、これを「リスクが高い」と表現します。

一般的に株式は値動きが大きく、リスクも高いです。一方で、投資信託は、分散投資の効果が働くため、比較的リスクが抑えられている傾向があります。

株式の価格変動

株式は一つの企業に投資するため、その企業固有の要因や業界を取り巻く環境によって大きく変動します。例えば、新製品の発表や好決算で、株価が急上昇することもあれば、不祥事や業績悪化で急落することもあります。実際に、株価の年間の振れ幅が、30%〜50%を超えることも珍しくありません。

投資信託の価格変動

投資信託は、多数の銘柄に分散投資しています。ある銘柄の価格が下がっていても、別の銘柄が値上がりしているなど、個別銘柄の値動きが投資信託全体に与える影響は限定されるため、全体として緩やかな値動きになります。この分散効果により、投資信託は株式と比べて安定的な運用が期待できます。

③運用主体・分散性の違い

株式と投資信託には、誰が運用判断を行うか、そしてどの程度分散投資できるかという違いもあります。

株式投資の運用

株式投資では、投資家自身が投資の最終判断をします。どの企業の株式をどれだけ購入するか、いつ買っていつ売るか、すべて自分で決める必要があります。

複数の企業の株式を購入し、分散投資をする場合も、自分で複数の銘柄を選定し、どの割合で投資をするか決めなければなりません。そのためには、企業分析や市場動向を把握するなど、一定の知識と時間が必要でしょう。

投資信託の運用

投資信託では、投資家に代わって、運用会社のプロ(ファンドマネージャー)が運用します。投資家は自分の投資目的に合った投資信託を選ぶだけで、投資信託に組み入れられる個別銘柄の選定や割合、売買タイミングの判断などは、すべてファンドマネージャーが行います。

これから投資を始める方、まだ始めて間もない方は、ファンドマネージャーの力を借りられる投資信託への投資を検討するとよいかもしれません。

④最低投資金額の違い

投資にはどれだけの資金が必要なのか、気になる方もいるかもしれません。株式と投資信託では、始めるために必要な金額が異なります。

株式の最低投資金額

日本の株式は通常100株単位(単元株)で取引されます。株価1,000円の株式であれば最低10万円、株価5,000円の銘柄であれば、最低投資金額は50万円です。1株が数千円から数万円する銘柄もあり、複数銘柄に分散投資しようとすると、相応のまとまった資金が必要です。

米国株の場合は、金融機関によって取引単位が異なります。例えば、1株単位で売買できる証券会社では、株価$200の株式で、為替レートが1ドル=150円の場合、最低投資金額は3万円です。

なお、証券会社によっては、単元未満株(取引単位未満の株式)の売買ができる場合もあります。

投資信託の最低投資金額

投資信託の最低投資金額は、約1万円です。また、証券会社によってはそれ以下の金額で購入することもできます。積立投資の場合はさらに低く、月々100円や1,000円といった少額から始められる場合もあります。

株式と比べ、最低投資金額が低いため、学生や新社会人など余裕資金が少ない方でも、無理なく投資を始めることができるでしょう。

⑤コストの種類の違い

株式投資のコスト

株式投資のコストは、基本的に売買時にのみ発生します。証券会社に支払う売買手数料は、取引金額や証券会社によって異なります。投資信託と異なり、保有期間中は特別な費用はかかりません。

投資信託のコスト

投資信託のコストは、株式より少し複雑です。近年は手数料無料(ノーロード)の商品も増えていますが、購入時に販売手数料がかかる場合があります。

また、保有期間中には、信託報酬(運用管理費用)が発生し、基準価額から差し引かれます。

投資信託の手数料に関する詳しい説明は、以下の記事でご紹介しています。

⑥換金までの日数の違い

資金の流動性、つまり現金化のしやすさや受渡日までの日数(売却資金を受け取れるまでの日数)にも違いがあります。株式と投資信託を比較してみましょう。

株式の場合

株式は証券取引所が開いている時間帯であれば、リアルタイムで売買が可能です。国内株式の場合、売却注文が約定すると、受渡は通常2営業日後に行われます。

株式は、投資商品の中では、売却から受渡までの日数が比較的短いため、急な資金需要にも対応しやすい資産といえるでしょう。ただし、銘柄によっては流動性が低い(出来高が少ない)銘柄もあり、注文を出してもすぐに約定しないケース(もしくは約定までに時間がかかる)、希望の値段で売却できないケースがあることに留意する必要があります。

投資信託の場合

投資信託は約定日の基準価額で売買されます。約定日は、一般的に国内資産に投資する投資信託は購入申込日の当日、海外資産に投資する投資信託は購入申込日の翌営業日ですが、投資信託ごとに異なりますので、目論見書や販売用資料で確認が必要です。

投資信託は株式と異なり、ファンドごとに売却から受渡までの日数が異なり、通常2〜5営業日程度かかります。原則として「解約申込しても売却できない」ということはありませんが、換金までにかかる日数はあらかじめ調べておく必要があります。

⑦各金融機関で取引できる銘柄の違い

投資信託は証券会社や銀行などで購入できますが、金融機関によって取扱銘柄が異なります。また、株式は証券会社でしか購入できません。

株式の場合

投資信託の場合

金融機関によって、取扱銘柄が異なります。NISAやiDeCoで購入する場合も、その金融機関が取り扱う投資信託から、投資する投資信託を選ぶことになります。

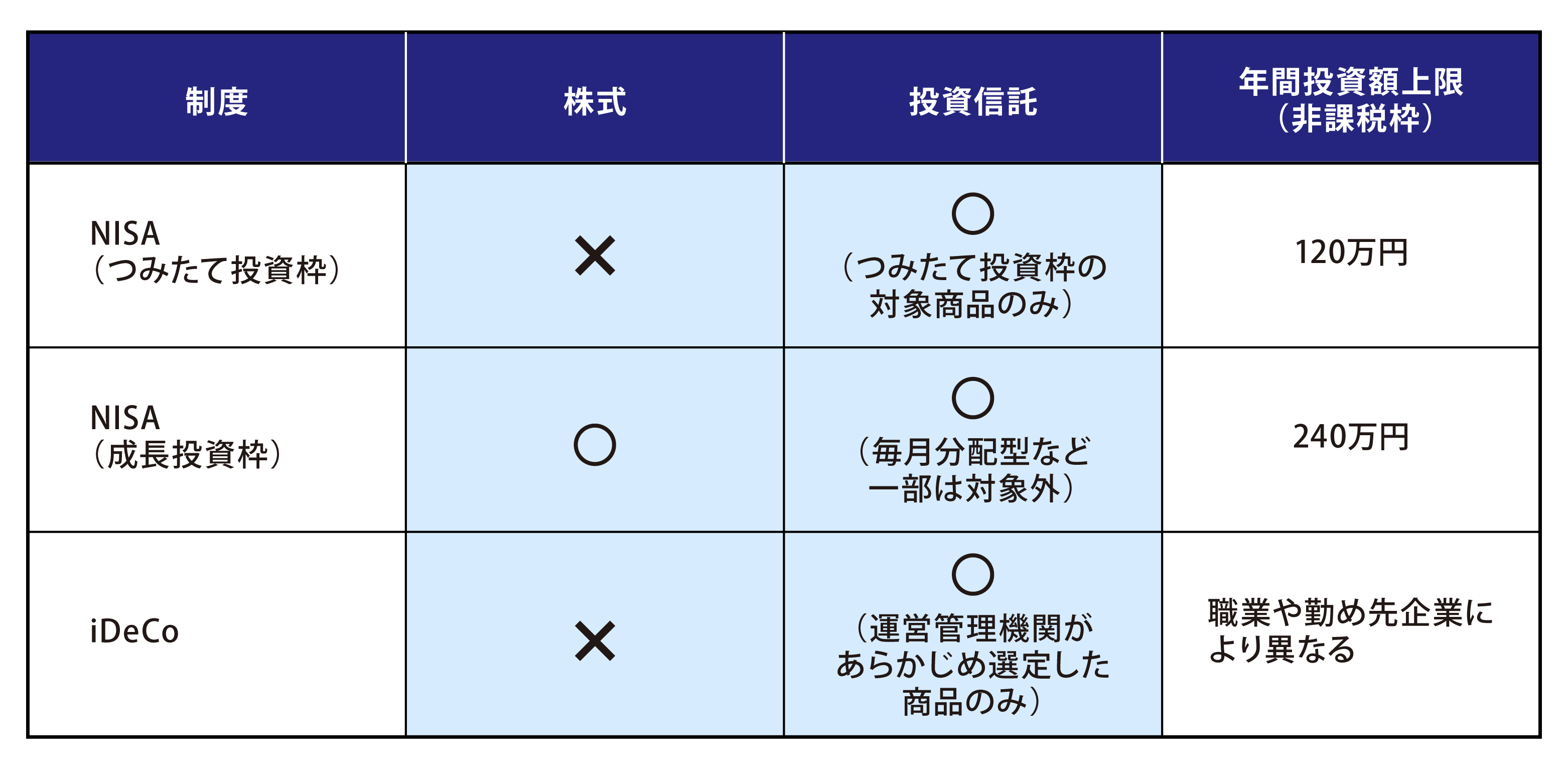

では、株式と投資信託は、どちらもNISA・iDeCoで購入できるのでしょうか。実は、それぞれの制度で購入できる商品に違いがあります。

投資信託の場合は、購入できる銘柄に違いはありますが、NISAでもiDeCoでも投資可能な一方、株式に非課税で投資したい場合は、NISAの成長投資枠を利用する必要があります。

NISAでの購入可能商品

NISAには、「つみたて投資枠」と「成長投資枠」の二つの枠があります。

つみたて投資枠では、金融庁が定めた基準を満たす投資信託のみが購入可能で、株式は購入できません。成長投資枠では、株式も投資信託も購入可能です。

成長投資枠は、ニーズに応じて株式と投資信託のどちらにも投資できるため、自由度の高い銘柄選択が可能です。

iDeCoでの購入可能商品

DeCoで購入できるのは、各金融機関が選定した投資信託と定期預金等の元本確保型商品のみです。個別株式を直接購入できません。株式に投資したい場合は、株式型の投資信託を選ぶことになります。

これまで紹介してきたような株式と投資信託の違いを踏まえて、実際にどちらに投資するか検討する際は、投資目的や投資期間、リスク許容度に応じて使い分けることが大切です。

これから投資を始める方は、まずは運用のプロに運用を任せられ、かつ分散投資の効果によりリスクを抑えた運用に期待できる投資信託を検討してみるとよいでしょう。もう少しリスクを取ってリターンを狙いたい場合には、投資資金の一部を株式に振り向けてもよいかもしれません。

投資を始める際は、まず自分の投資目的を明確にすることが重要です。老後資金の準備なのか、子どもの教育資金なのか、それとも余裕資金の運用なのか。目的によって適切な投資期間やリスクの許容度が変わってきます。そのうえで、株式と投資信託の特徴の違いを生かし、自分に合った組み合わせを見つけていきましょう。

Q. 配当金・分配金は毎月必ずもらえる?

A.多くの日本企業の場合、株式の配当金は年1〜2回(決算期と中間決算期)、支払われます。毎月配当を実施する企業は極めてまれです。投資信託の分配金は商品によって頻度が異なり、毎月分配型、年4回、年2回、年1回などがあります。毎月分配型を選択すれば毎月分配金を受け取れますが、運用成果を上回る分配を行う場合は元本を取り崩すことになるため注意が必要です。なお、配当金や分配金はすべての企業・投資信託で実施しているわけではありません。また、仮に実施していたとしても、業績や方針によって支払われなくなる可能性もある点には注意してください。

Q. 配当金と分配金はどちらが多くもらえるの?

A. 配当金と分配金の金額は、銘柄や保有金額、企業業績、運用成果によって大きく異なります。そのため、一概にどちらが多いとは言えません。株式の配当金は各企業の決算書、金融情報サイトや証券会社のウェブサイト等、投資信託の分配金は目論見書や証券会社のウェブサイト等で調べられるため、参考として確認してみましょう。

株式の場合、銘柄によっては年3〜5%程度の配当利回りを狙うことも可能ですが、業績により減配や無配となる可能性もあります。投資信託の分配金利回りは、商品により0〜10%以上まで幅広い一方、極端に高分配の商品などは元本取り崩しのリスクが高まります。重要なのは、表面的な利回りだけでなく、投資元本の成長も含めたトータルリターンで判断することです。