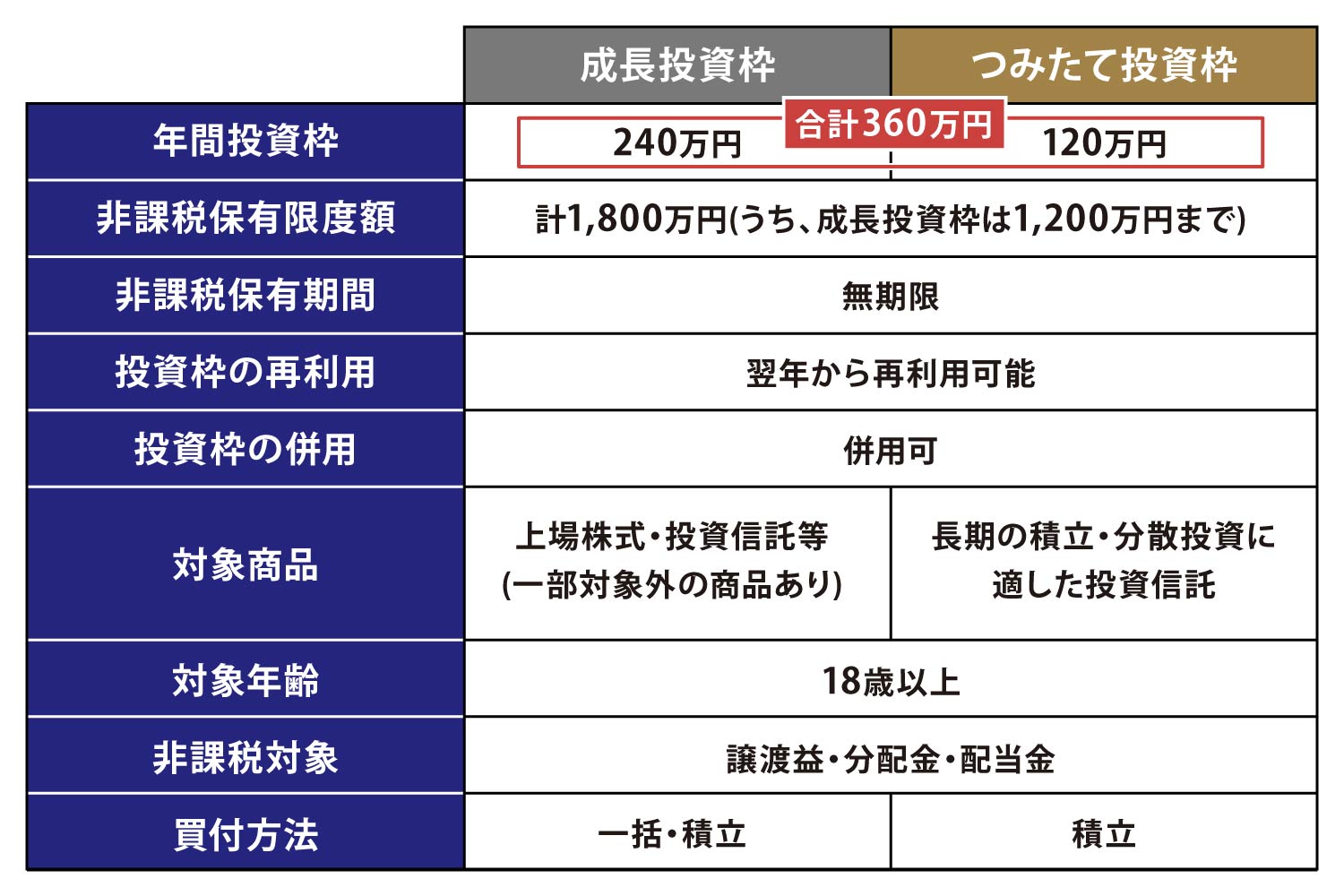

NISAの非課税投資枠は、非課税で投資できる上限額のことです。NISAには「成長投資枠」と「つみたて投資枠」があります。

年間投資枠(NISA口座で1年間に投資できる金額の上限)は、成長投資枠が240万円、つみたて投資枠が120万円です。また、非課税保有限度額(NISA口座を通じて累積的に投資できる金額の上限)は、成長投資枠とつみたて投資枠とを合わせて1,800万円(うち成長投資枠は1,200万円まで)です。NISA口座を開設していれば、非課税投資枠は毎年自動で設定され、運用益は無期限で非課税です。

NISA制度の概要は、以下の記事もあわせてご覧ください。

つみたて投資枠は、こつこつと積み立て(決まった日に一定額、同じ商品を購入し続けること)ができる非課税投資枠です。投資対象の商品は、金融庁の基準に基づいて選定された、長期投資に適した投資信託に限定されています。購入時手数料は無料で、運用管理費用(信託報酬)等も抑えられています。

なお、成長投資枠は、一括での購入も積み立てでの購入もできる非課税投資枠です。対象商品には、投資信託と国内外の株式・ETFが含まれます

※。投資のタイミングや金額を自由に決められるため、市場の動向に応じて柔軟な投資判断が可能です。

※一部の商品(整理・監理銘柄、信託期間20年未満の投資信託、毎月分配型の投資信託、デリバティブ取引を用いた一定の投資信託等)は除外されます。

つみたて投資枠と成長投資枠は併用することができます。

2つの非課税投資枠のどちらでも行える「積立投資」の魅力を紹介します。

ポイント①複利運用

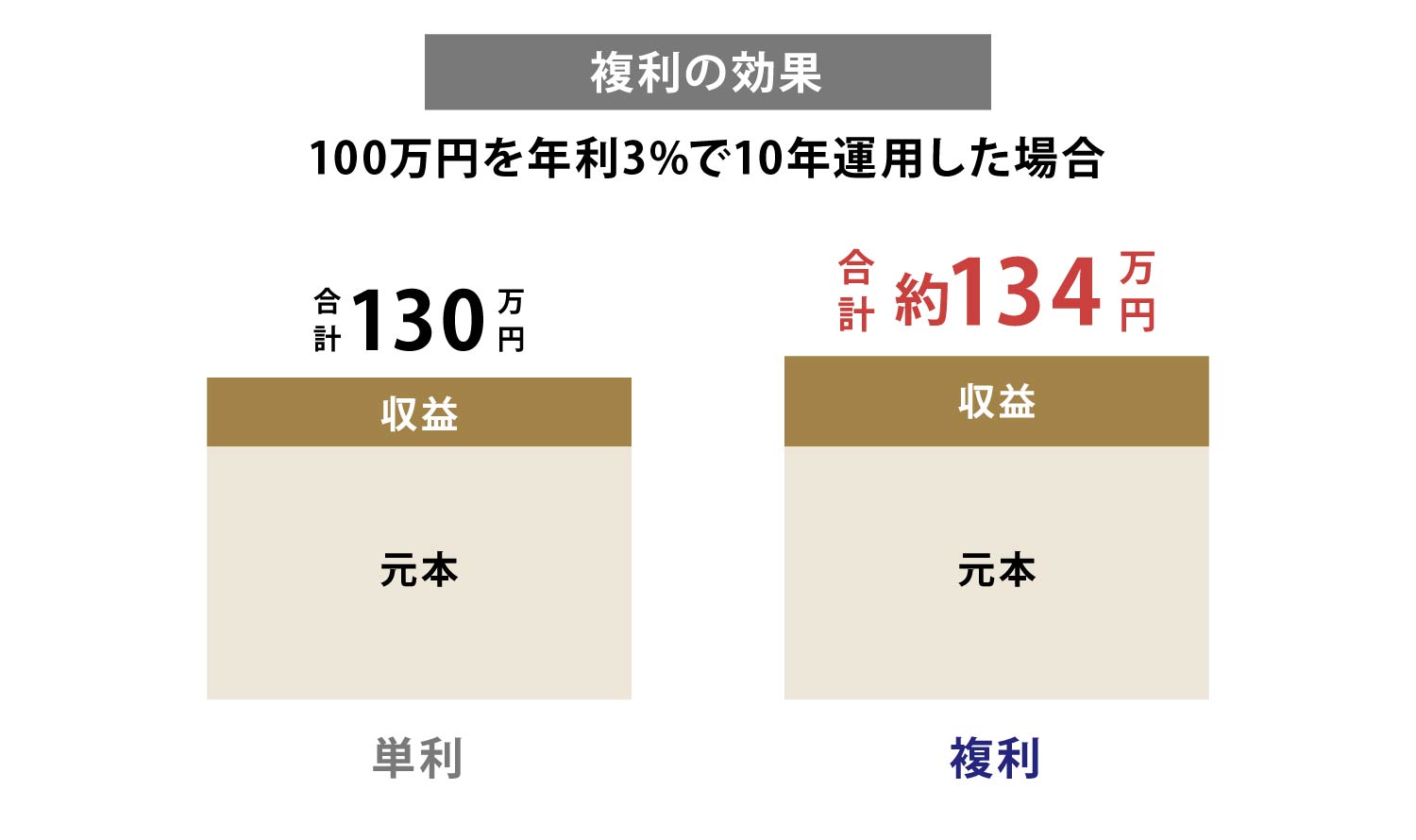

「つみたて投資枠」は、長期・積立・分散投資に適した投資信託の積立投資が利用できる非課税投資枠です。そのため、積立の魅力である複利運用の効果が期待できます。複利運用とは、運用から得た利益や利子を投資元本に組み入れて再投資することです。

図1は、投資元本100万円を年利3%で10年間運用して、単利と複利で10年後にどれだけ差がつくかを示しています。このケースでは、単利運用の元本と収益の合計が130万円、複利運用の元本と収益の合計が約134万円、その差額は4万円程度です。

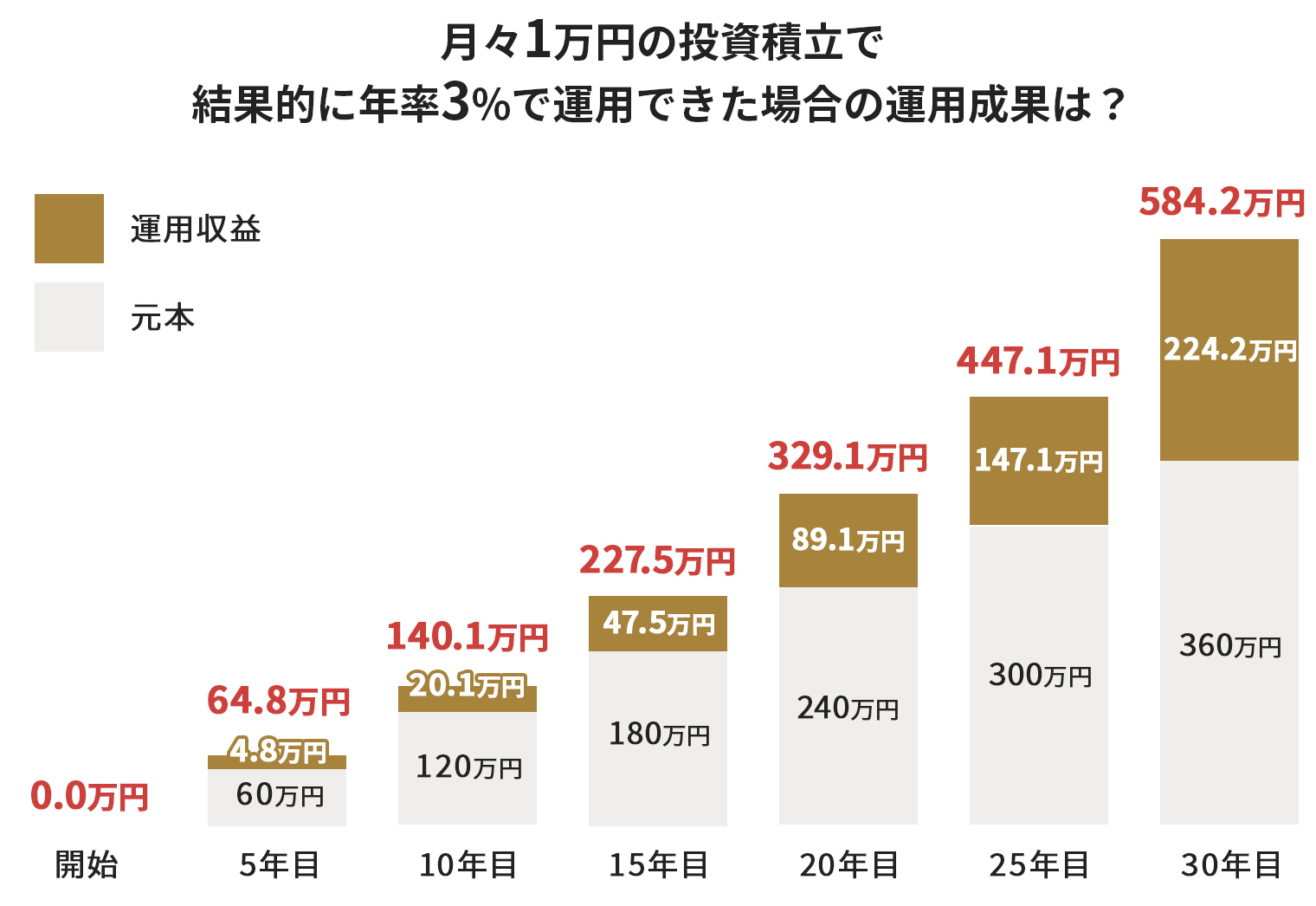

では、月々1万円の少額投資であっても複利運用のメリットを享受できるのかどうかをシミュレーションしていきます。

(図2) 月々1万円を投信積立した場合のシミュレーション

- 収益率は上下にばらつきますので、一定の収益率が長期にわたり継続することは実際には起こりません。

- 投資の結果は必ずしもプラスになるとは限らず、損失が生じる可能性もあります。

- 手数料等の諸経費や税金は考慮していません。

月々1万円の投信積立を長期に継続し、結果的に年率3%で運用できた場合、30年後の運用収益(利益)は224.2万円です。

月々1万円の投資ですが、運用期間が長くなるほど複利効果で利益は大きくなり、元本360万円に対して、運用収益を含めた総額は約1.6倍になる計算です。

実際の投資では一定の収益率が続くことはなく、損失が生じる場合もあります。しかし、複利運用を利用した投信積立が、資産形成に有効であることはイメージできると思います。

ポイント②ドル・コスト平均法による時間分散

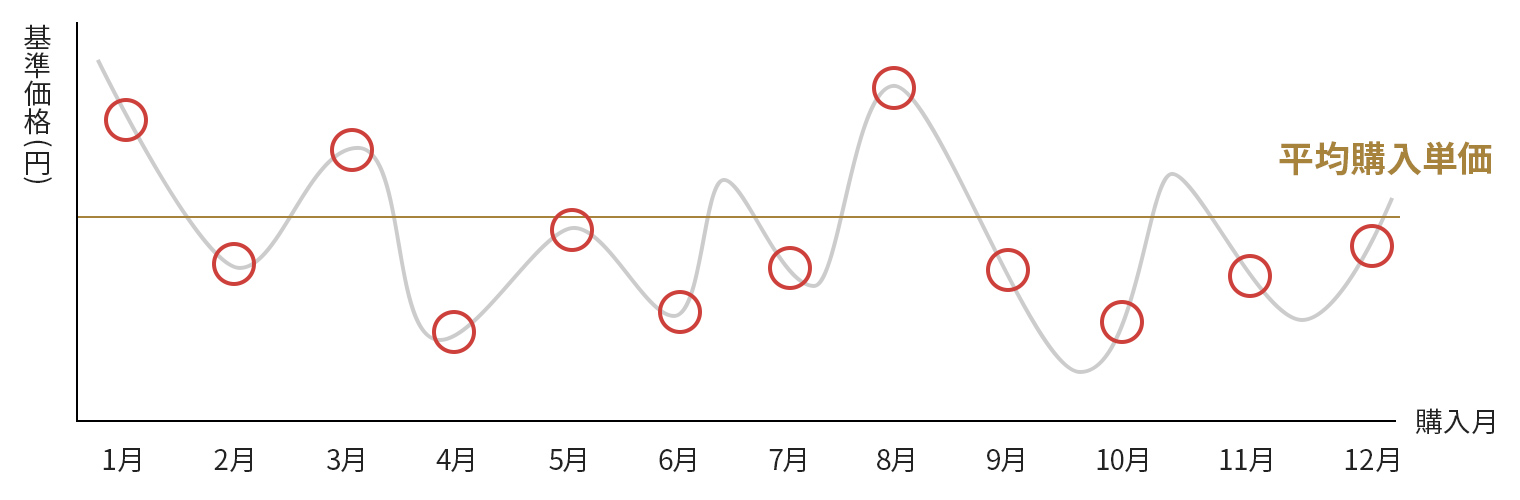

投信積立は、決まった日に決まった金額を定期的に買い付ける手法です。このような買付手法を「ドル・コスト平均法」といいます。

分散投資というと、投資対象を分散させることをイメージする方も多いと思います。ドル・コスト平均法は「時間(買付時期)を分散」させます。

投信積立におけるドル・コスト平均法では、基準価額の高いときは買付口数が少なく、基準価額が低いときは買付口数が多くなるため、平均買付単価を平準化できます。平均買付単価を平準化することで、一度にすべての金額を投資して買付コストが高くなってしまうリスクを抑えられます。

- 基準価額(購入単価)は、1万口当たりで表示

- 丸印の日に購入、購入金額は常に10,000円、購入口数は小数点以下を切り上げ

- 平均購入単価は「総購入金額÷総購入口数×10,000口」で計算

- 購入手数料等諸経費は考慮しない

みずほ証券作成

上記のように、買付金額1万円、買付期間1年間(1月から12月)という条件で投信積立を行った場合、12月時点の総購入金額は12万円、購入口数は129,175口、平均購入単価は9,290円です。

例えば、1月に12万円分を一括購入した場合、総購入口数は120,000口、平均購入単価は10,000円ですので、投信積立を行った場合、ドル・コスト平均法により平均購入単価を低く抑えることができたといえます(注:ドル・コスト平均法が必ずしも一括購入より有利になるとは限りません。)。

ここからは、シミュレーションを交えて、つみたて投資枠の活用例を紹介します。

ケース1 老後資金への備え

長期運用による複利効果と非課税メリットから、つみたて投資枠を利用した投信積立は老後資金の形成に適していると考えられます。

老後に必要な資金額は、働き方や働いている期間の収入などで大きく異なります。実際は年金定期便などで将来受け取れる公的年金の目安を確認し、老後の生活費を算出したうえで目標額を設定しましょう。

大学を卒業して新社会人になる年(一般的には23歳)から始め、途中で取り崩さないことを前提にした場合、月々4万円の積立をすれば65歳前後(積立期間41年8ヵ月)で投資金額合計が2,000万円に達します。

このケースにおいて、結果的に年率1%、2%、3%でそれぞれ運用できた場合の運用成果が表1です。

- 一定の収益率(1%、2%、3%)は計算上の仮定であり、長期間で同じ収益率が続くことはありません。

- 投資の結果は必ずしもプラスになるとは限らず、損失が生じる可能性もあります。

みずほ証券作成

年齢が若いうちから始めるほど運用期間が長くなり、複利効果を享受しやすくなりますが、40代から始めても遅くはありません。

40歳から始めた場合、月々70,000円の積立で65歳時の投資金額の合計は21,000,000円、結果的に年率1%で運用できた場合の運用成果は23,866,779円となります。

ケース2 ライフイベントに合わせた教育費と老後資金の形成

NISA口座で保有する商品を売却した場合、買付時の投資金額分の投資枠を翌年から再利用できるため、非課税投資枠を無駄にすることなく取り崩し(売却)ができます。

頻繁な取り崩し(売却)は複利効果を小さくするためおすすめできませんが、ライフイベントなどに合わせて必要な金額を計画的に取り崩すことは、NISAやお金の有効活用といえるでしょう。

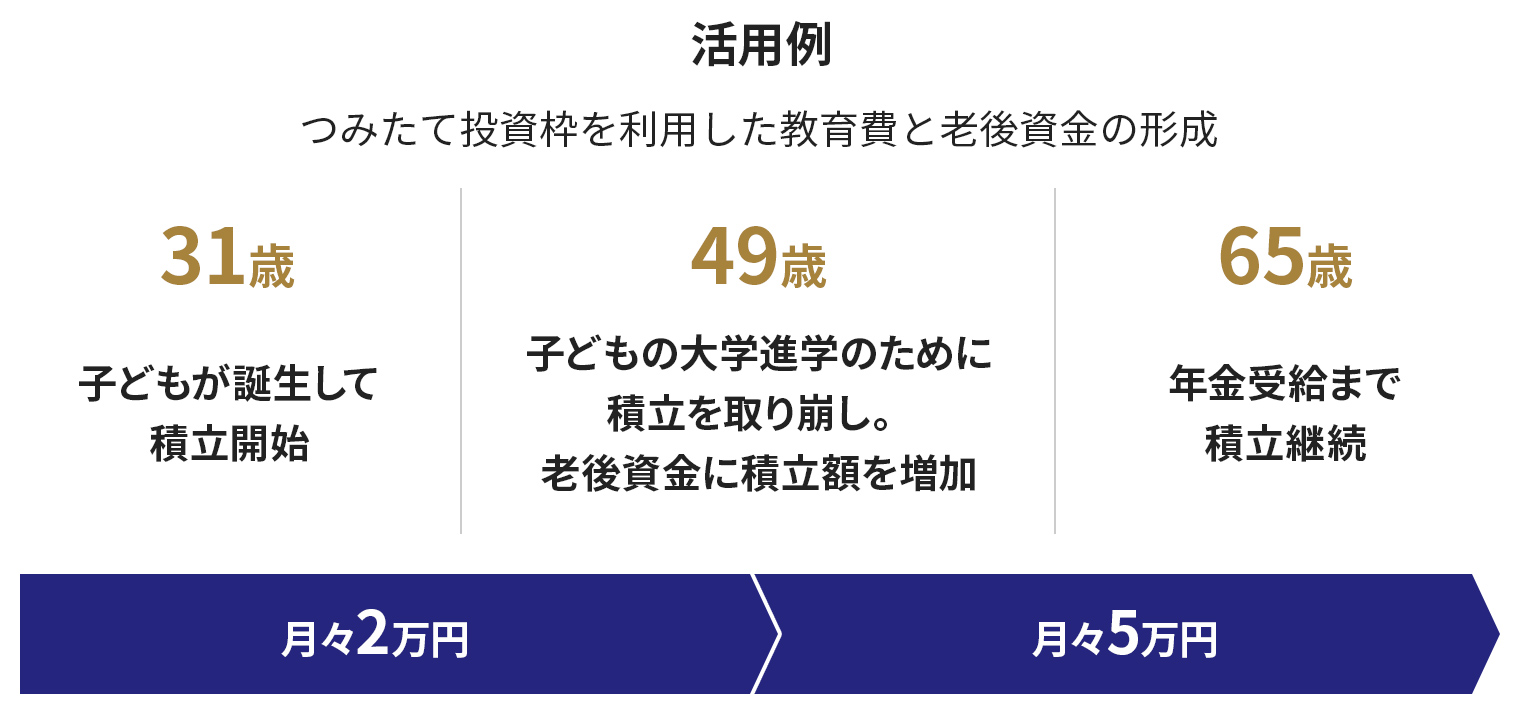

では、ライフイベントの要素である教育費と老後資金形成を目的とした活用例を紹介します。

個人の意思や価値観の多様化で、結婚や子どもの有無は異なりますが、ここでは同年齢の夫婦、第一子の誕生が31歳(第一子出産時の母親の平均年齢は30.9歳、厚生労働省「人口動態統計」より)、子どもは一人、年金受給開始を65歳としています。

まずは教育費です。子どもの誕生と同時につみたて投資枠で月々2万円を積み立て、一般的に学費負担が大きいとされる大学入学の年(子ども18歳、夫婦49歳)まで継続するプランを組み、異なる年率でシミュレーションしたものが表2です。

- 一定の収益率(1%、2%、3%)は計算上の仮定であり、長期間で同じ収益率が続くことはありません。

- 投資の結果は必ずしもプラスになるとは限らず、損失が生じる可能性もあります。

みずほ証券作成

年率1%で運用できた場合、投資金額合計が4,320,000円、運用成果は投資元本と合わせて4,735,006円です。

私立大学の4年間の学費が平均で519万円とすれば、学費の91.2%を賄える計算です。

【ご参考】入学金を含めた4年間の学費

国立大学・・・約252万円

私立大学・・・約519万円

出所:文部科学省「私立大学等の令和5年度入学者に係る学生納付金等調査結果について」を基にみずほ証券算出

次に老後資金です。子どもの大学入学時点で夫婦は49歳、65歳から年金を受給する場合は16年(192ヵ月)の時間があります。学費のめどがたち、積立金額を月々5万円に増額、65歳まで継続するプランで、異なる年率でシミュレーションしたものが表3です。

- 一定の収益率(1%、2%、3%)は計算上の仮定であり、長期間で同じ収益率が続くことはありません。

- 投資の結果は必ずしもプラスになるとは限らず、損失が生じる可能性もあります。

- 手数料等の諸経費や税金は考慮していません。

みずほ証券作成

年率1%で運用できた場合、投資金額が9,600,000円、運用成果は投資元本と合わせて10,414,633円です。23歳から始めた場合と比較すると運用成果は落ちるものの、16年という期間を考えれば、投資環境にもよりますが複利効果に期待できるのではないでしょうか。