政策保有株式とは

政策保有株式とは、純粋な投資目的ではなく、取引関係の維持・強化や業務提携の円滑化などを目的として、企業が他社の株式を長期的に保有する、日本独自の株式保有の仕組みです。政策保有株式の保有は、日本の企業文化に深く根付いており、戦前から続いてきた慣行ですが、コーポレートガバナンスの観点から海外投資家を中心に批判が強まっており、近年ではその縮減が進んでいます。

政策保有株式の保有目的

政策保有株式の保有目的は多岐にわたりますが、主に以下のようなものが挙げられます。

政策保有株式の歴史的背景

政策保有株式の慣行は、戦前に財閥が導入した株式持ち合いに始まり、財閥解体や独占禁止法の施行により一旦は終焉したものの、制度改正や緩和、景気後退と経営悪化を背景に、1950年代から1980年代に再び日本企業の間で広まりました。政策保有株式は、高度経済成長期を中心に、個人投資家や海外投資家からの株式の買い占め・買収防衛や、企業間・金融機関との関係強化、経営の安定化などに一定の役割を果たした一方、特にバブル経済崩壊以降、資本効率の悪化、企業統治の形骸化(株主の議決権が十分に機能しない)などの負の側面が問題として取り上げられるようになり、近年は海外投資家(「物言う株主」)の台頭や東証の市場再編に対する対応などを背景に、縮減が進んでいます。

政策保有株式縮減の背景

近年、政策保有株式の縮減が進む背景には、以下のような要因があります。

コーポレートガバナンス・コードの改訂

2015年に導入されたコーポレートガバナンス・コードは、2021年に改訂され、上場企業には政策保有株式の保有目的や保有額、保有効果の検証結果などの明細記載が義務付けられました。企業が詳細な説明責任を負うようになった結果、多くの企業が保有株式の見直しを進め、不要な株式の売却を推進しています。

コーポレートガバナンス・コードとは?

コーポレートガバナンス・コードは、上場企業が企業統治(コーポレートガバナンス)を実現するための基本的な原則やガイドラインを示したものです。これは、企業が株主をはじめとする様々なステークホルダー(利害関係者)の利益を考慮し、透明性を保ちつつ、公正・迅速に意思決定を行うための指針となります。

資本効率の悪化・ROEの改善期待

政策保有株式が十分な合理性のないまま保有され続ければ、中長期的な成長のための投資を阻害することにより、企業の資本効率を低下させるリスクにつながります。政策保有株式の売却資金を企業価値向上に資する投資にシフトさせることによる、自己資本利益率(ROE)の改善を求める声が高まっています。

市場・構造改革

東京証券取引所は、2022年4月に市場をプライム、スタンダード、グロースの3市場に再編した際、各市場の上場維持基準として、流通株式比率や流通株式時価総額に厳格な数値基準を適用しました。これにより、政策保有株式比率が高い企業は、上場基準を満たすために流通株式比率を上げる(政策保有株式比率を下げる)必要が生じました。

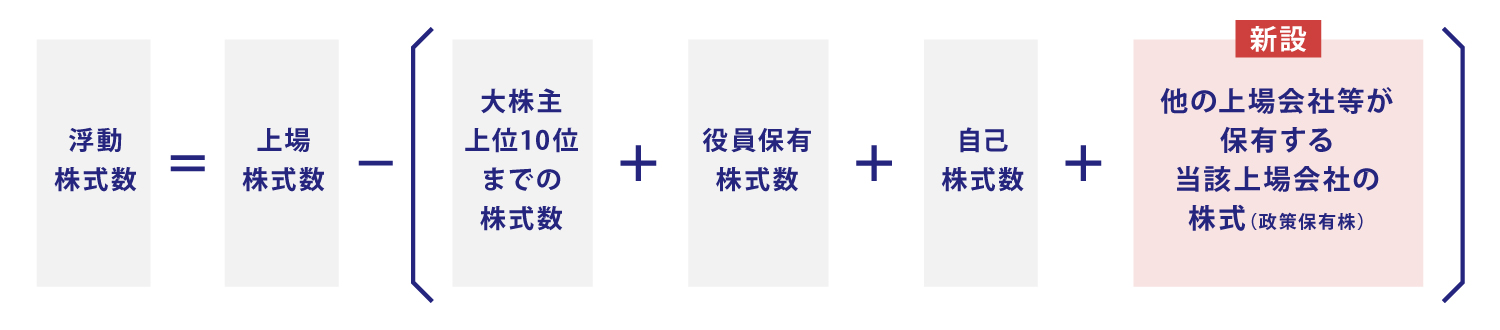

また、これと足並みを揃える形で、TOPIXなど多くの指数が採用する「浮動株時価総額加重方式」における浮動株式数の算定方法が変更となり、政策保有株式は「固定株」と見なされることとなったのも縮減の要因の一つです。

政策保有株式の現状と縮減への取り組み

これらを背景に、政策保有株式の縮減は着実に進んでいます。2022年3月期には、政策保有株式の売却額が2兆3000億円に達し、過去最大となりました。多くの企業が政策保有株式の縮減を経営方針として掲げており、政策保有株式の保有目的や合理性をコーポレートガバナンス報告書で説明しています。なお、有価証券報告書では、保有金額の大きな政策保有株式の開示が求められています。また、保有の合理性が認められない株式は、PO(売出し)などを通じて売却する傾向にあります。

政策保有株式の縮減が投資判断に与える影響

政策保有株式の縮減は、投資判断に以下のような影響をもたらす可能性があります。

資本効率の向上:

政策保有株式の売却代金を成長領域に投資することによりROEが改善すれば、株主価値の向上に寄与します。また、PBR(株価純資産倍率)の改善につながる可能性もあります。

株主還元の増加:

政策保有株式の売却益を原資とした自社株買いや増配が行われる可能性があります。

コーポレートガバナンスの強化:

経営の規律が高まり、株主全体の利益を重視した経営の促進が期待できます。

企業再編活性化の可能性:

安定株主の減少により、戦略的な企業再編が進みやすくなる可能性があります。

投資家が注目したいポイント

政策保有株式の縮減トレンドを踏まえ、投資したい・投資している企業について、以下のポイントに注目してみましょう。

各企業の政策保有株式に関する方針については、企業の発信を確認するほか、IRイベントや決算説明会に参加し、経営陣の方針や戦略を直接確認することも有効でしょう。同業他社との比較分析を行ったり、業界全体のトレンドを把握したりすることも、より適切な投資判断のための一つの手段です。