債券とは

債券の発行は、国や地方公共団体、企業などの資金調達手段の一つです。債券を保有する投資家は、定期的に利子を受け取り

※、償還日には額面金額を受け取れます。

債券を選ぶ際に考慮したいポイント

債券にはさまざまな種類があるため、自分に合ったものを選ぶことが大切です。

投資目的を明確にする

まずは、「なぜ債券に投資したいのか」を考えてみましょう。安定した利子収入が欲しいのか、将来の教育資金や住宅購入のために長期的に資産を形成していきたいのか、あるいは資産全体のリスクのバランスを取るためなのかなど、目的によって選ぶべき債券は変わります。

投資期間を決める

債券投資では、どのくらいの期間運用できるかも大事なポイントです。その資金を投資に回せる期間を踏まえて、最適な債券を選びましょう。

自分に合ったリスクとリターンを知る

比較的リスクが低い債券投資でも、高いリターンを求めればリスクも高まるという投資の原則に変わりはありません。自身のリスク許容度を事前に考えておくことが大切です。

リスクをあまり取りたくない方は、国債や高格付けの債券

※を中心に検討するとよいでしょう。一方、ある程度のリスクを取ってもリターンを期待したい場合は、より高い利回りが期待できる社債や外貨建て債券なども選択肢の一つになるでしょう。

- 格付けとは、発行体の債務支払能力や債券の信用力を民間の格付会社(S&P、ムーディーズ、フィッチ、JCR、R&Iなど)が評価して、符号(AAA「トリプルA」、B「シングルB」など)で表したものです。

債券の種類

ここでは、債券を選ぶ際に大切な三つの視点を紹介します。

新発債か既発債か

債券は、新しく発行される「新発債」と、すでに発行されて市場で売買される「既発債」に分けられます。

新発債の特徴

発行体によってどの程度リスクが異なるのか

債券を発行する組織(発行体)によって、利率やリスクは大きく異なります。ここでは発行体のタイプで大きく二つに分類した債券の特徴を紹介します。

国債の特徴

社債の特徴

為替変動リスクがあるかどうか

債券を通貨で分類した場合、大きく「円建て債券」と「外貨建て債券」に分けられます。

円建て債券は、払い込み・利払い・償還金の支払いのすべてが円で行われるため、為替変動リスクはありません。

外貨建て債券は、払い込み・利払い・償還金の支払いのいずれか、またはすべてが外貨建てで行われる債券です。外貨建て債券の場合、債券そのもののリスクに加えて、為替変動リスクもあります。購入時よりも為替が円安に動いていれば為替差益となり、反対に円高に動いていれば為替差損が生じます。外貨建て債券を購入する場合は、その外貨の為替市場の見通しなども考慮する必要があります。

為替変動リスクに限らず、自身が購入しようとしている・保有している商品にどのようなリスクがあるのか、正しく理解しておくようにしましょう。

債券選びで確認したいポイント

ここまでの各債券の特徴を踏まえたうえで、債券を選ぶ際には、特に以下三つのポイントを確認しましょう。

利率と利回り

債券投資では、利率だけでなく、利回りも考慮して投資することが大切です。

利率(クーポン)とは

利率(クーポン)とは、額面金額に対して1年間に支払われる利子の割合のことで、債券の利率は、発行体の信用力や、発行時の金利水準、償還までの期間等に応じて異なります。

例えば、額面100万円の債券で年利率が2%の場合、年間2万円の利子が支払われます。

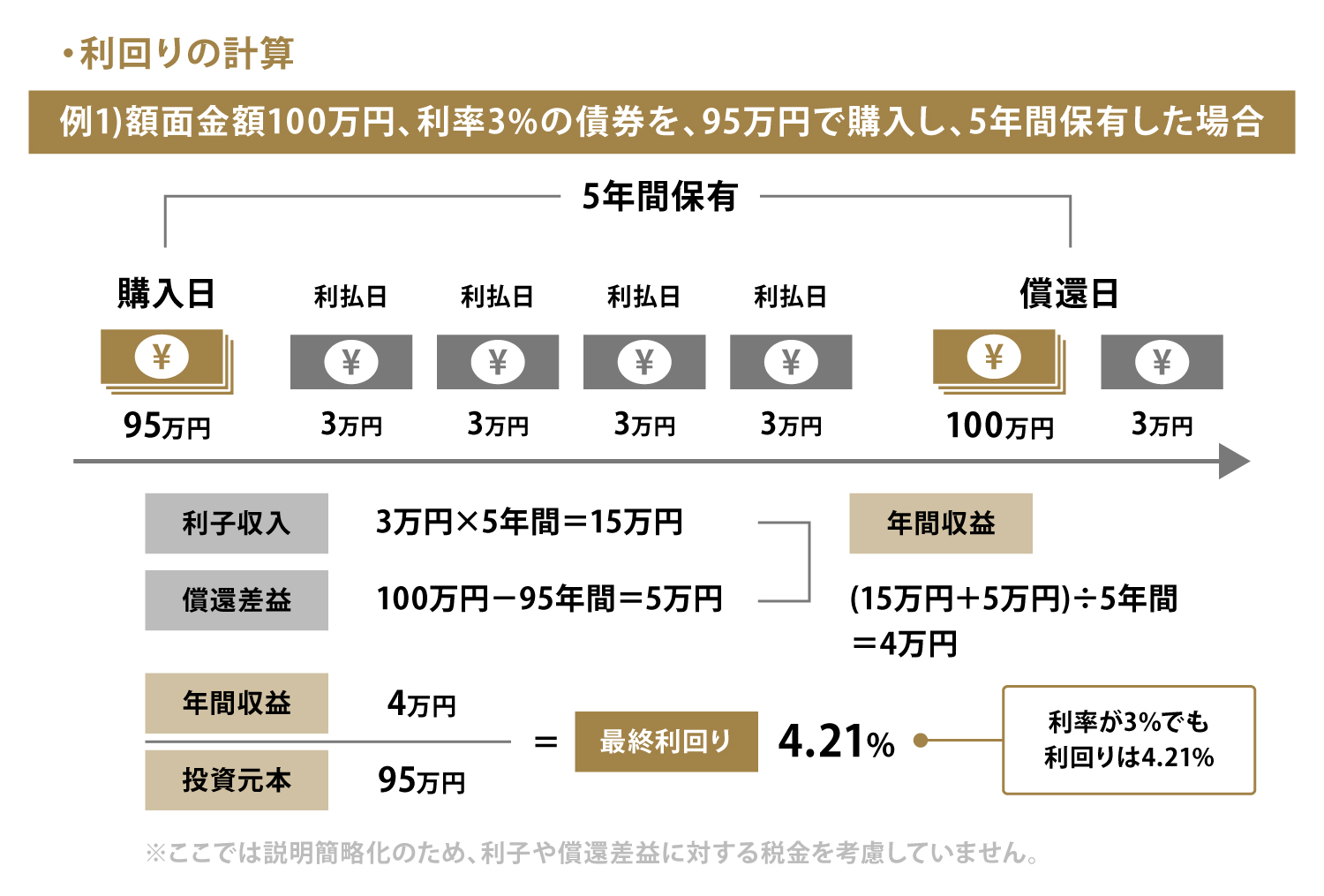

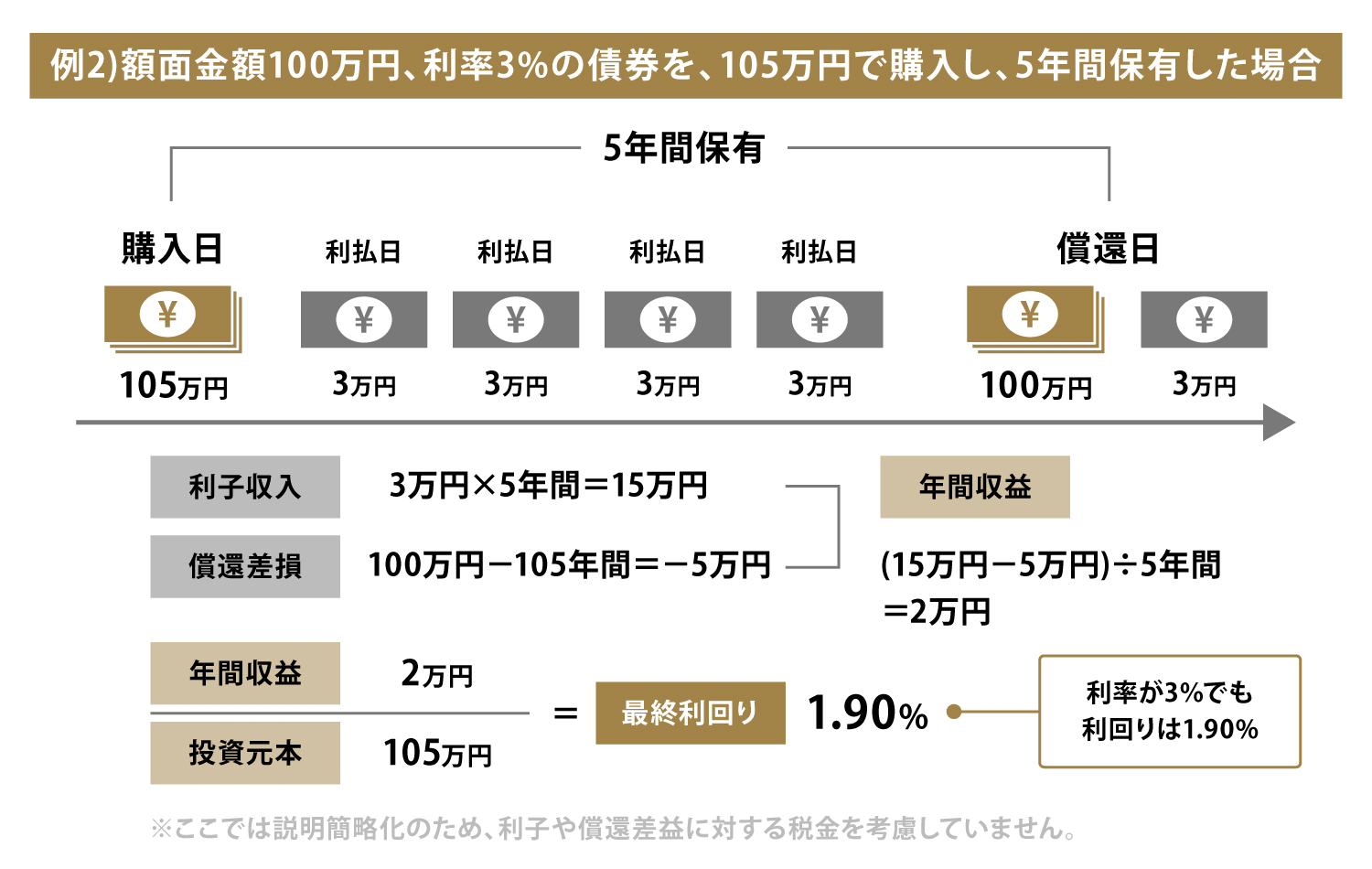

利回りとは

利回りとは、投資元本に対する収益(利子と償還差益・償還差損の合計)の割合を年率で表したものです。新発債(割引債を除く)の場合、一般的に発行価格と額面価格は同じであり、償還まで保有すれば「利回り=利率」となります。しかし、既発債の場合、通常、買付価格と額面価格は異なり、利回りと利率は一致しません。投資判断の際は、最終的な収益性を表す利回りを確認しましょう。

残存年数

債券の残存年数とは、償還日(満期となり元本が戻ってくる日)までの残りの年数のことです。債券は、償還前に売却すると元本割れすることがあるため、資金計画と残存年数を考慮して投資することが大切です。

発行体の信用力

債券の発行体の財務状況が悪化した場合、元本や利子が支払われないリスクがあります。債券に投資する際は、発行体の業績や財務内容・財政状況等を調べ、債務返済能力に問題がないかを見極めることが大切です。また、保有期間中も発行体の経営状況等をできるだけチェックするとよいでしょう。

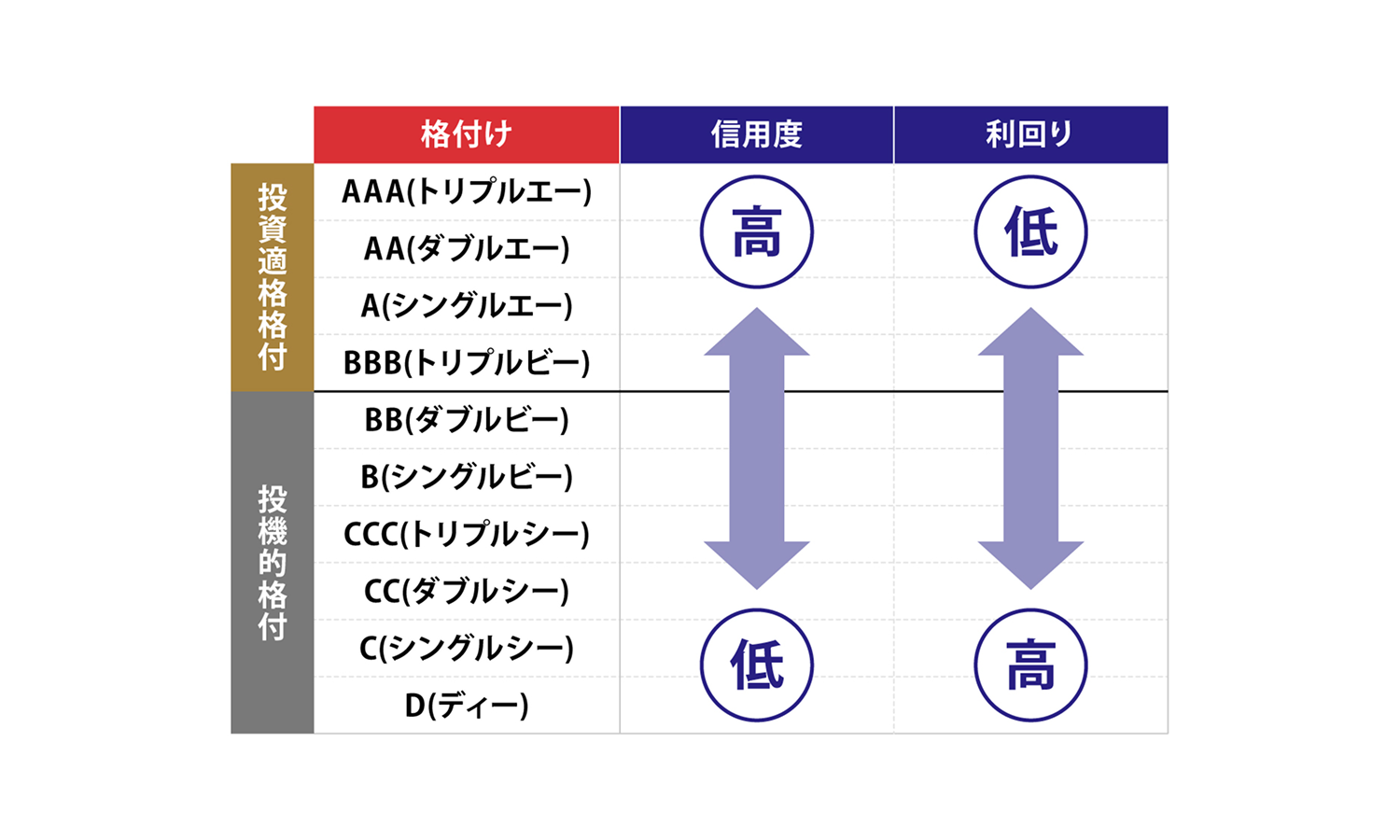

ただし、一般的に、信用力が高いほど利率や利回りが低くなり、債券の安全性と収益性は両立しない関係にあります。発行体の信用力をどの程度重視するかは、投資目的やリスク許容度に応じて判断する必要があります。

債券の「格付け」とは?

発行体の信用力を図るうえで一つの尺度となるのが「格付け」です。格付けとは、発行体の債務支払能力や債券の信用力を民間の格付会社(S&P、ムーディーズ、フィッチ、JCR、R&Iなど)が評価して、符号(AAA「トリプルA」、B「シングルB」など)で表したものです。格付会社によっては、+(プラス)や-(マイナス)を付加することがあります。一般的に、格付会社から付与されるトリプルB格(S&P、フィッチ、JCR、R&IならBBB、ムーディーズならBaa)以上の格付けの債券は「投資適格債」、ダブルB格(S&P、フィッチ、JCR、R&IならBB、ムーディーズならBa)以下の格付けの債券は「投機的格付債」や「ハイ・イールド債(ジャンク債)」と呼ばれます。ただし、「投資適格債」は、発行体が経営破たんする可能性がないことを保証するものではありません。格付けとはあくまで「信用度の相対的な位置づけ」を示すものであり、格付会社の意見です。したがって、同じ債券であっても格付会社により評価が異なることがあります。

債券の途中売却

債券は、償還日(満期日)まで保有し続けるほかに、市場価格で途中売却することもできます。債券投資は、償還日までの保有が前提ですが、急に資金が必要になったり、投資方針を変更したりして途中で売却することもあるかもしれません。債券の途中売却については、以下の2点を知っておきましょう。

市場価格で売却するため、売却損が生じるリスクがある

債券は、償還日まで保有すれば元本が満額戻ってきますが、途中売却する場合は、市場価格で売却することになり、売却損(元本割れ)が発生する可能性があります。特に、残存期間が長い債券ほど価格変動が大きくなるため、満期前に売却する可能性がある場合は注意が必要です。

必ず売却できるとは限らない

債券は、銘柄によって流動性(売買のしやすさ)が大きく異なります。流動性の高い国債などは売買しやすい一方、知名度の低い企業の社債や外債は流動性が低く、売買が難しい場合があります。

流動性の低い債券は、売却時に価格が大幅に低くなる可能性や、売買スプレッド(売値と買値の差)が大きくなる可能性があります。このため、途中売却の可能性がある場合は、流動性の高さなどを考慮することも必要です。